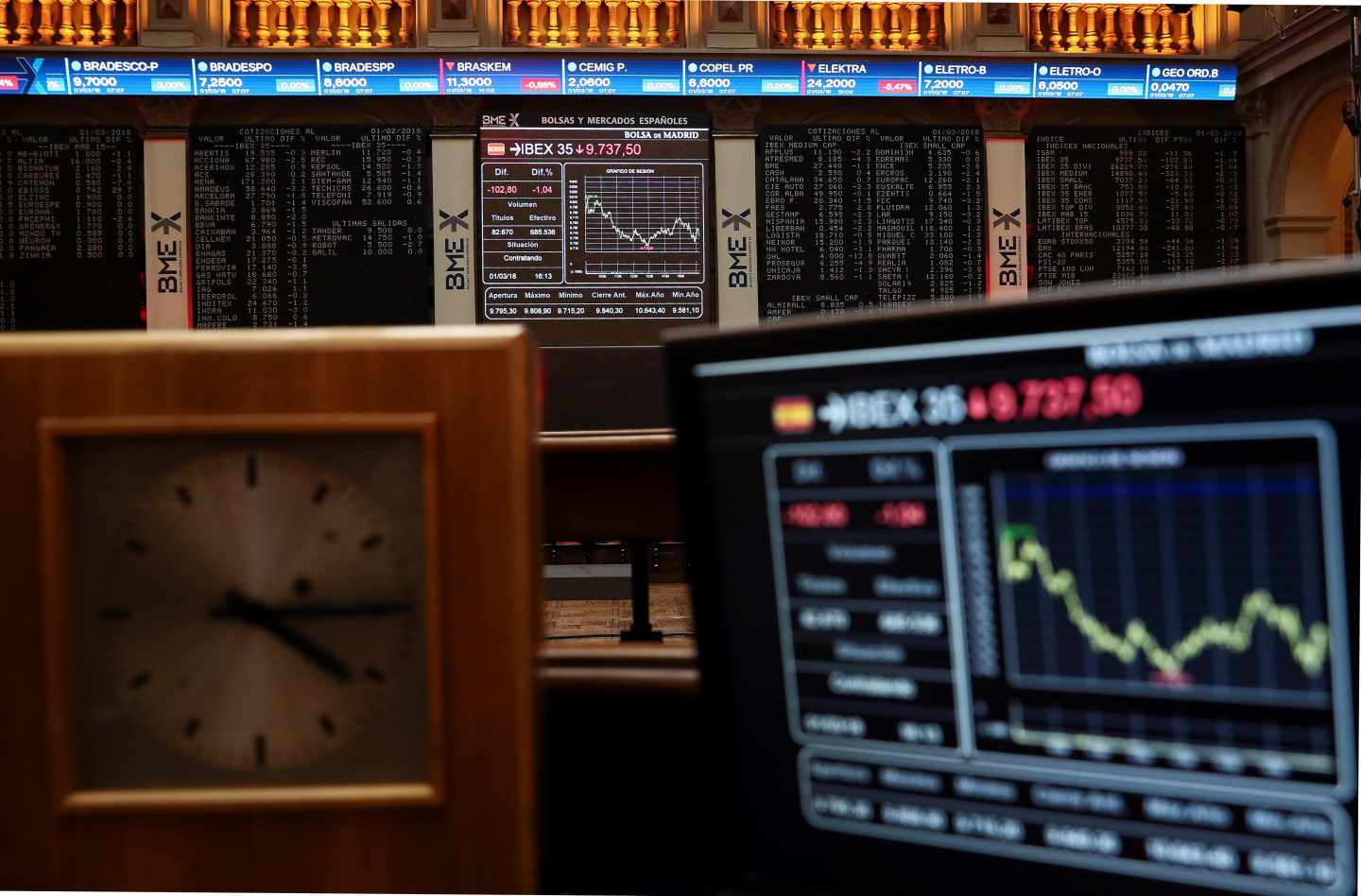

El viento ha cambiado de dirección. El optimismo que se respiraba en los mercados hasta febrero ya cuesta apreciarlo. Muy pocos gestores se atreven a decir claramente que el futuro sea brillante para los mercados. Y los hay, como Álvaro Guzmán de Lázaro, socio y director de inversores de azValor, que consideran que están “bastante caros”, como opinaba en el reciente ValueBilbao.

¿Qué está pasando? ¿Por qué ahora asoma la cautela? Repasamos las cinco claves de la situación de los mercados:

1. Mercados sobrevalorados

Los mercados están caros, sobre todo Wall Street. O, como mínimo, ya no están baratos, si se comparan los niveles actuales de relación entre los precios y los beneficios respecto a la media histórica. “Existen signos de exceso de valoración en este mercado. El S&P 500 llevaba 16 meses seguidos sin cierres en negativo, había una exuberancia irracional”, explica Javier Rillo, gestor del fondo Ibercaja Alpha. ¿Y fuera de EEUU? “En Europa el ratio PER está en 13 veces. No está cara pero tampoco la regalan”, añade Rillo.

2. Despertar de la inflación

Contigo empezó todo. El incremento de los salarios por encima de lo previsto fue el detonante de la corrección de las bolsas que empezó en febrero. Parte del optimismo previo de los mercados se explicaba por el escenario idílico en el que vivían las bolsas: fuerte crecimiento económico y de beneficios sin inflación. El mejor de los mundos para las acciones. Este escenario soñado desaparece si los bancos centrales se ven obligados a subir tipos más rápido de lo previsto.

3. Burbuja de la renta fija

Si con la renta variable puede haber discusión, con los bonos ni eso. Prácticamente hay unanimidad en reconocer que la renta fija está muy cara. Si llegan las subidas de tipos con más intensidad de lo estimado, las pérdidas se extenderán. Y en un contexto de nervios, muchos inversores acudirían a vender las acciones, por su mayor liquidez, para hacer caja.

4. ‘Petardazo’ en derivados

El brutal aumento de la volatilidad visto en los primeros días de febrero provocó la quiebra de dos productos derivados con los que inversores apostaban a que la tranquilidad seguiría dominando los mercados. Los fondos que tenían estos productos en cartera se vieron obligados a reconocer fuertes pérdidas. La situación recordó a lo sucedido en 2007, cuando varios fondos tuvieron que cerrar por las pérdidas provocadas por derivados relacionados con las hipotecas basura.

5. El peso de los robots

El boom de la gestión pasiva y la operativa robotizada en los mercados ha cambiado la naturaleza del mercado. La mayoría de las operaciones diarias tiene detrás algoritmos en base a patrones informáticos, que pueden ocasionar movimientos violentos en las cotizaciones como las vistas en el inicio de la corrección.

Los más optimistas recuerdan que las economías siguen creciendo a un ritmo muy alto y de manera sincronizada. Y que los beneficios corporativos siguen mejorando con fuerza y continúan en zona de máximos históricos. Pero con la boca pequeña. Y eso sí, recuerdan que los inversores deben mantener su visión de largo plazo.

¿Cuánto puedo ganar invirtiendo a largo plazo?:

Todas las claves de la actualidad y últimas horas, en el canal de WhatsApp de El Independiente. Únete a nuestro canal de Whatsapp en este enlace.

Te puede interesar