"Cuando la música se detenga", auguraba en abril de 2008 el ya exdirector ejecutivo de Citigroup Charles "Chuck" Prince, "las cosas se complicarán. Pero mientras suena la música tienes que levantarte y bailar. Aún seguimos bailando".

Sólo cinco meses después de aquella profecía, la música se detuvo y un silencio atronador hizo estremecer los mercados financieros y la economía global. En la madrugada del domingo 14 al lunes 15 de septiembre de 2008 -hace ahora diez años- Lehman Brothers, uno de los mayores bancos de inversión del mundo se declaraba en quiebra.

"Fue un momento terrible, casi surrealista. Estábamos contemplando el abismo. Presioné a Tim [Geithner, por entonces presidente del Banco de la Reserva Federal de Nueva York] para que buscase una solución alternativa, pero no tenía ninguna. Parecía que el siguiente paso era prepararnos para la quiebra, que se declararía poco después de la medianoche del domingo al lunes", confiesa Ben Bernanke, que tuvo que lidiar con aquella crisis como presidente de la Reserva Federal de EEUU (Fed), en su obra El valor de actuar, en la que detalla los frustrados intentos por evitar el colapso de un gigante financiero que acabaría desencadenando "una catástrofe económica y financiera de las que tienen lugar una vez al siglo".

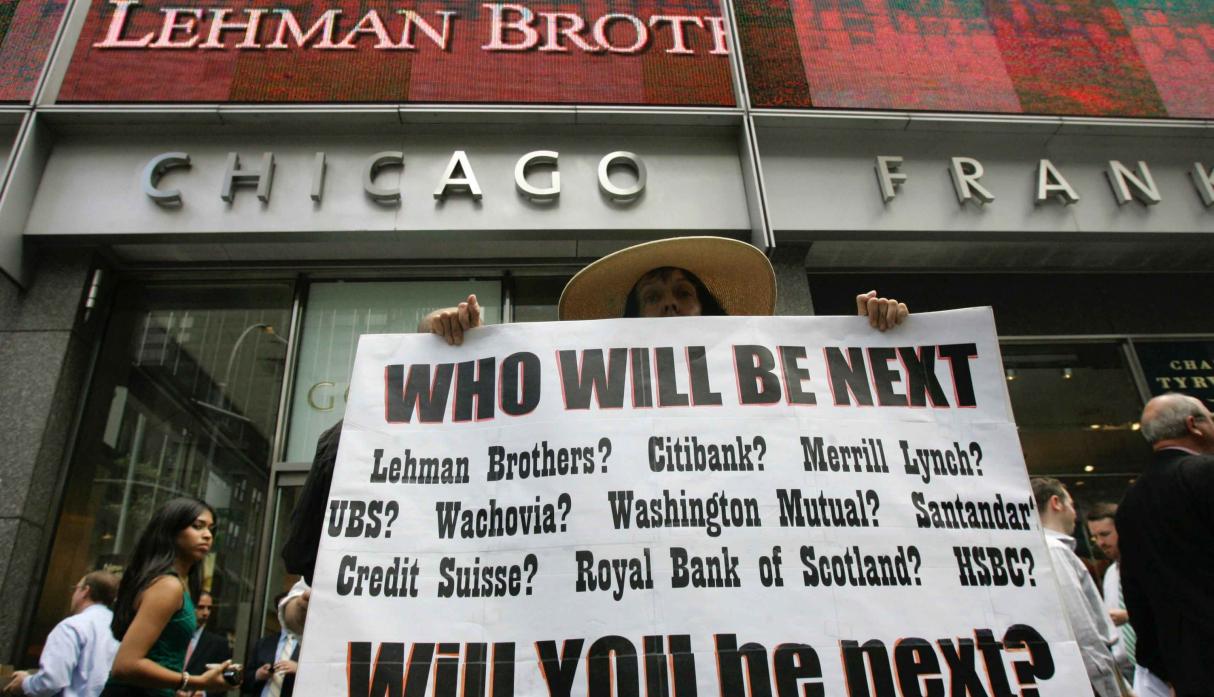

En los días siguientes, distintos gobiernos y organismos públicos se vieron obligados a destinar cientos de miles de millones para apuntalar sus sistemas financieros. Nombres emblemáticos como los de AIG, Wachovia o Washington Mutual, en EEUU, o Fortis, Dexia e Hypo Real Estate, en Europa, se vieron asediados por la desconfianza, mientras los inversores se preguntaban cuál sería la siguiente ficha del dominó en caer.

La caída de Lehman agravó el pánico financiero, poniendo en cuestión la viabilidad de grandes entidades

"A partir de aquí, el contagio es generalizado en las instituciones financieras. Se cierra el mercado interbancario por temores de riesgo de contrapartida. Se inicia un goteo de bancos europeos que comienzan a reconocer que sus esquemas de gestión de riesgo han fallado y que en sus balances existen también activos tóxicos con relación directa o indirecta con el subprime hipotecario de EEUU. La crisis se extiende como un virus por todo el mundo, poniendo en duda a la práctica totalidad de la banca mundial", explica José Manuel Amor, socio de AFI.

Las grandes bolsas se vieron zarandeadas por un pánico financiero global que fulminó varios billones de dólares de capitalización en apenas seis meses. Los principales índices bursátiles de Wall Street y Europa vieron esfumarse en ese semestre más de un 40% de su valor, al tiempo que las economías desarrolladas se sumían en una profunda recesión que obligaría a los mayores bancos centrales del mundo -con la Fed, al frente- a implementar durante los años posteriores medidas extraordinarias, inyectando varios billones de euros en el sistema, para reactivar la economía.

"Ese período vio la peor crisis financiera y la recesión más profunda que la mayoría de nosotros haya visto y espero que nunca más vuelva a ver", señala Chris Iggo, director de inversiones en renta fija de Axa Investment Managers.

Aunque existe cierto consenso en señalar que aquella crisis es ya un capítulo más en el pasado, sus consecuencias son aún más que perceptibles en la economía mundial y aparecen como responsables de buena parte de las incertidumbres que enturbian las perspectivas futuras.

Una catástrofe anunciada

Teniendo en cuenta las catastróficas consecuencias de la caída de Lehman, parece lógico cuestionarse si aquello no podría haberse evitado. Al fin y al cabo, su colapso no pudo pillar a nadie por sorpresa. Hacía ya casi un año que la economía estadounidense mostraba síntomas de debilidad arrastrada por el rápido deterioro del sector inmobiliario.

La Fed se había visto obligada a reducir sus tipos de interés del 5,25% al 2% entre agosto de 2007 y abril del año siguiente, al tiempo que empezaban a desvelarse las debilidades de muchas entidades financieras, precisamente por su fuerte exposición, precisamente, al negocio inmobiliario, a través de una serie de productos complejos cuya supuesta calidad se manifestó rápidamente irreal. Las dudas saltaban de una a otra parte del sistema financiero pese a los intentos de las autoridades por atajar el problema.

Ya en marzo, la Fed y los reguladores financieros estadounidenses se habían visto obligados a intervenir y comprometer más de 30.000 millones de dólares para evitar la caída del banco de inversión Bear Stearns, que acabaría siendo absorbido por JPMorgan.

Bernanke justificaría esta intervención, que generó numerosas críticas entre los políticos y la prensa, porque "estábamos razonablemente seguros de que su quiebra inesperada sería la chispa que prenderia el pánico aún mayor".

Las autoridades acababan de apoyar el rescate de Bear Stearns para evitar un desastre económico

Siendo así, las dificultades de Lehman Brothers, un 50% mayor que Bear Stearns, con más de 600.000 millones de dólares en activos y con fuertes interconexiones en los sistemas financieros internacionales, serían vistas con mayor inquietud. Y no tardarían en manifestarse.

Hacía tiempo ya que el banco que apenas dos años antes había recibido el aplauso de la revista Fortune por su vertiginoso crecimiento daba síntomas de debilidad. De hecho, ya antes del verano era un secreto a voces en Wall Street que aquel banco tenía los días contados.

Sus acciones acumulaban desplome tras desplome en la bolsa, mientras los acreedores se mostraban cada vez más reacios a comprometer su dinero en financiar a aquel gigante con pies de barro. Las autoridades instaban a su director general, Dick Fuld, a conseguir nuevo capital para fortalecer su balance, pero todos los intentos resultaban en vano. Pronto quedaría claro que la única solución factible para Lehman pasaba por encontrar una empresa dispuesta a adquirir, al menos, una parte importante de la compañía.

El día 9 de septiembre se supo que la entidad se preparaba para anunciar al cierre del tercer trimestre unas pérdidas de 3.900 millones de dólares, que se sumaban a los números rojos de 2.800 millones publicados solo tres meses antes.

Bank of America aparecía en aquellos momentos como el salvador más factible para Lehman, pero la entidad que dirigía Ken Lewis había cerrado en enero la compra de la financiera hipotecaria Countrywide y se mostraba reacia a embarcarse en una operación de este calado sin ciertas garantías por parte de las autoridades.

Mientras la prensa aireaba los intentos por evitar la caída de Lehman, la debacle de la compañía en bolsa parecía irrefrenable y al cierre del viernes 12 de septiembre ya solo valía un 7% de lo que capitalizaba en febrero. Las autoridades buscaban una solución para el banco de inversión, pero la posibilidad de emplear dinero público parecía cada vez más inviable, conforme la prensa y los políticos se manifestaban en contra de una práctica que, según denunciaban, creaba incentivos perversos al alentar a los bancos a tomar mayores riesgos si sabían que en caso de problemas contarían con el respaldo público. La única vía que parecía obvia era conseguir que el sector privado se comprometiera a implementar una solución propia.

Los intentos por encontrar un comprador para Lehman resultaron infructuosos

En la tarde del viernes 12, Geithner organizó una reunión con los primeros espadas de la banca estadounidense (Lloyd Blankfein, de Goldman Sachs; John Mack, de Morgan Stanley; Jamie Dimon, de JPMorgan y Vikram Pandit, de Citigroup, entre otros) para buscar un acuerdo que garantizara la salvación de Lehman.

Entre medias, había surgido el interés del banco británico Barclays por hacerse con el negocio de Lehman y por momentos se llegó a atisbar la posibilidad de que el resto del sector proporcionara ciertas garantías para facilitar que o bien Bank of America o bien Barclays tomaran el control del banco en apuros.

Pero como observa el propio Bernanke, en aquel momento los principales directores de la banca estadounidense estaban demasiado inquietos por la propia estabilidad de sus empresas y las noticias sobre problemas en otros gigantes, como la aseguradora AIG, avivaban el temor a que Lehman solo fuera la primera de una serie de conmociones en los mercados.

Las negociaciones prosiguieron a lo largo del fin de semana, pero las noticias en torno a Lehman eran cada vez más descorazonadoras. Los dos bancos interesados en Lehman decían haber descubierto pérdidas mucho mayores de lo esperado en el balance del banco de inversión y reclamaban que el gobierno inyectara hasta 50.000 millones de dólares de capital nuevo. Y a falta de este apoyo optarían por retirarse.

De repente la suerte de Lehman había quedado sellada. "Sin un comprador y sin autoridad para inyectar capital ni garantizar los activos de Lehman, no teníamos medios para salvar la empresa", señala Bernanke. Tras más de 150 años de historia, el banco estaba a punto de escribir sus últimas páginas.

"Todo lo que podemos hacer es arrojar espuma sobre la pista", observó Geithner ante el presidente de la Fed. Pero el accidente que estaba a punto de acontecer era de proporciones gigantescas y cualquier esfuerzo por detener el incendio, al menos a corto plazo, parecía en vano.

La quiebra de Lehman sería aplaudida por todos aquellos que habían abogado por dejar caer a las empresas que habían hecho mal sus deberes. Aquella era una buena lección. Pero las turbulencias que originó obligaron poco después a apuntalar el sistema con varios cientos de miles de millones de dinero público.

Turbulencias inevitables

No obstante, también son muchos los que piensan que las debilidades acumuladas por el sector financiero global eran demasiadas y, si no hubiera sido por Lehman, habría sido otra la entidad que habría acabado por desencadenar las turbulencias. "Lehman solo fue la gota que colmó el vaso, generando un efecto dominó", observa Luis Fernando Utrera, profesor del master en Bolsa y Mercados Financieros del IEB.

En su opinión, "en la génesis de la anterior crisis, coincidieron muchos errores: los tipos reales muy bajos, aplicados por los bancos centrales, estimularon el apetito por el riesgo, para obtener rendimientos razonables en las inversiones, creando finalmente burbujas en bolsa, sector inmobiliario, bonos y materias primas".

El sector financiero había acumulado muchas debilidades en los años anteriores; Lehman solo las puso en evidencia

Todo eso condujo, en el terreno de la banca, "a la proliferación de algunos derivados de crédito, participaciones preferentes y concesión masiva de hipotecas con márgenes ridículos y criterios irracionales de concesión, para poder mantener cuota y beneficios, lo que condujo a la gran crisis de crédito, liquidez y financiera que hemos sufrido"

Y "por si fuera poco, los bancos de inversión aprovecharon triquiñuelas para distribuir activos tóxicos (“altamente rentables”), por el mundo. Todo ello, aderezado con unos muy bajos requerimientos de capital para la banca, hizo el resto".

Desde entonces, algunas decisiones de gobernanza y regulación parecen evidenciar que las autoridades sí han extraído lecciones útiles -hasta cierto punto- para evitar que un episodio similar pueda volver a repetirse. "El ser humano aprende de los errores del pasado, pero siempre puede cometer nuevos errores. El sistema bancario es hoy más sólido que antes de la crisis financiera global. No estamos a salvo de crisis futuras, pero sí que se han tomado medidas para que el sector público no tenga que soportar el coste de los rescates bancarios y que solo en última instancia haya un recurso a los depositantes", considera Amor.

No obstante, el propio socio de AFI reconoce que aún son necesarias -sobre todo en Europa- medidas que ayuden a reducir los riesgos de una próxima crisis financiera.

La música hace tiempo que ha vuelto a sonar en los mercados. Queda por descubrir lo que ocurra cuando vuelva a detenerse.

Te puede interesar

Lo más visto