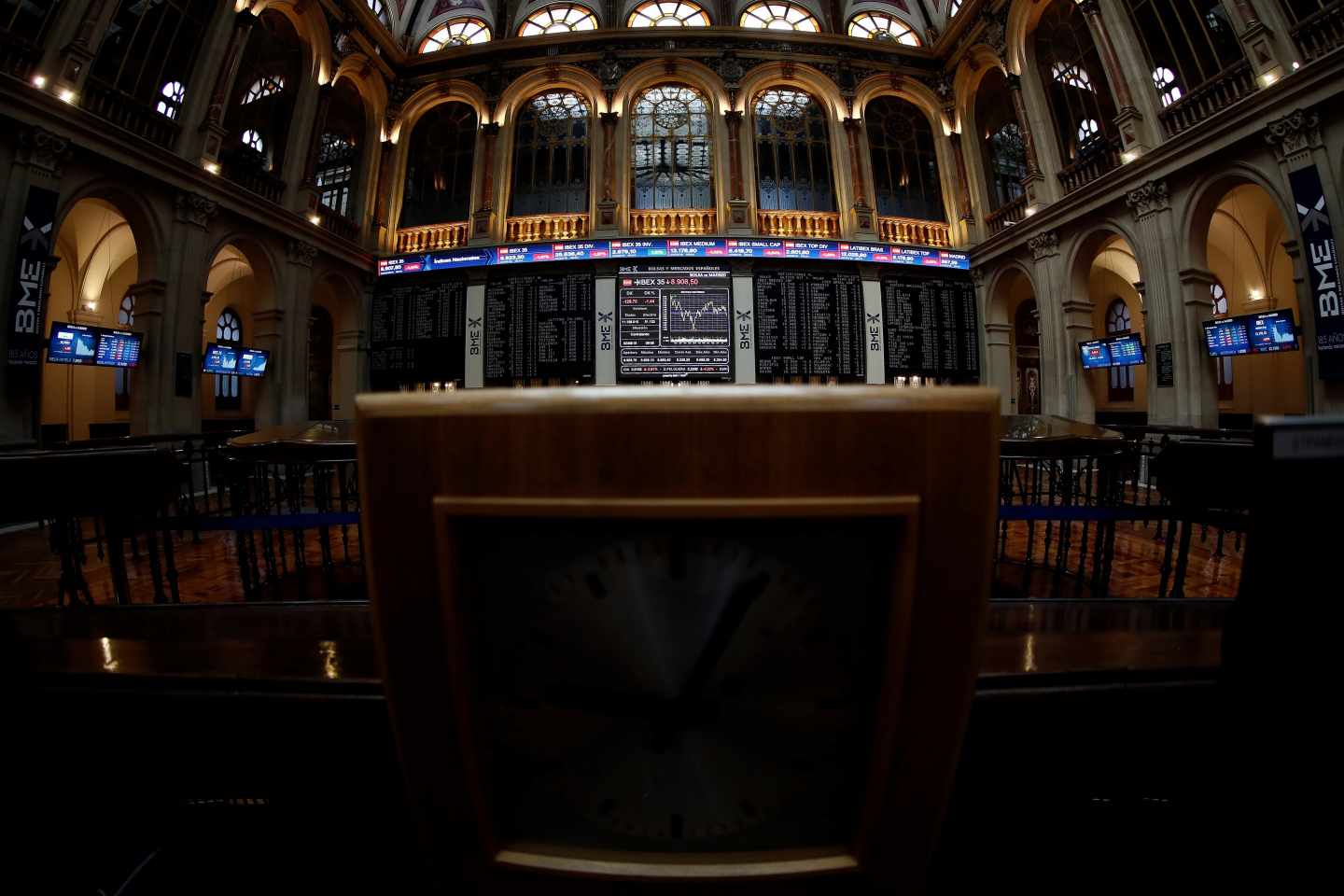

El sector de los gestores de bolsas europeos arranca la semana con agitación. El sempiterno interés por el hólding español BME ha puesto en movimiento a dos de sus rivales, que optan a hacerse con su negocio.

Las noticias y rumores en relación con una posible oferta para hacerse con el negocio de la compañía que dirige Javier Hernani se habían intensificado en los últimos meses y este lunes ha sido SIX Group, el operador de la Bolsa de Suiza el que ha anunciado una oferta para la compra del 100% de BME por un monto total de 34 euros por acción.

Este precio supone valorar el conjunto del grupo español en unos 2.843 millones de euros, lo que supone una prima de casi el 34% respecto al cierre del pasado viernes.

La integración de las bolsas de Suiza y de España crearía el tercer mayor mercado de Europa

La oferta está condicionada a su aceptación por, al menos, el 50% más una de las acciones de BME; la autorización de la Comisión Nacional de los Mercados y la Competencia (CNMC) y la Comisión Nacional del Mercado de Valores (CNMV); y la aprobación del Gobierno español.

El anuncio se ha producido apenas unos minutos después de que Euronext, cuyas intenciones habían sido adelantadas por la agencia Bloomberg hace poco más de una semana, admitiera estar en conversaciones con el consejo de administración de BME para estudiar una posible adquisición.

"Euronext toma nota de las recientes especulaciones publicadas en prensa sobre una posible oferta de Euronext sobre Bolsas y Mercados Españoles (BME). Así, Euronext confirma que se encuentra en conversaciones con el Consejo de Administración de BME, lo que puede llevar o no a una oferta. Se realizará un nuevo anuncio cuando sea oportuno", señalaba el escueto comunicado hecho público por el grupo que gestiona entre otras las bolsas de París, Amsterdam, Bruselas, Dublín, Lisboa y Oslo.

Tras estos movimientos, las acciones de BME llegaban a revalorizarse más de un 36%, superando el precio ofrecido por el grupo helvético, en lo que evidencia cierta expectativa de que Euronext acabe lanzando una contraoferta mejorada.

Pero SIX, de la que también se había rumoreado su presunto interés el pasado agosto, se ha apresurado para tomar la delantera y con su movimiento plantea ya a la dirección de BME un precio que representa una prima sustancia respecto a sus valoraciones actuales.

El grupo helvético anuncia que su integración con BME conformaría el tercer mayor operador europeo de mercados financieros en Europa. "La combinación de BME y SIX, líderes ambos en sus respectivos mercados locales, creará un grupo diversificado con un sólido posicionamiento en toda Europa. Además, SIX considera que la oferta representa una propuesta financiera atractiva para los actuales accionistas de BME y que esta operación reforzará el ecosistema financiero suizo y español, con la creación de centros de excelencia y la incorporación de nuevas capacidades a los inversores de SIX y BME, así como con la captación de nuevos fondos internacionales de capital a España, y con el refuerzo de la presencia de los gestores de activos suizos en la Unión Europea (UE)", señala el comunicado.

El movimiento de SIX ha recibido una primera valoración positiva por parte del consejo de BME, que en un comunicado remitido a la CNMV ha considerado que el precio ofrecido "podría recoger razonablemente el valor actual desde un punto de vista financiero de los negocios que en este momento gestiona BME".

Además, la compañía que dirige Hernani valora de forma favorable algunos de los compromisos que SIX se ha mostrado dispuesta a asumir ante las autoridades españolas y que, según recoge el comunicado de BME, "son esenciales para garantizar que se van a preservar la integridad y estabilidad de los mercados, sistemas e infraestructuras españoles los cuales, según se ha comprometido SIX, serán gestionados en el mejor interés de éstos, y con pleno respeto a la normativa española e internacional aplicable".

SIX quiere usar BME como un puente para la expansión de sus negocios hacia América Latina

Entre éstos compromisos resaltan la disposición de la Bolsa de Suiza para que la funciones propias de las filiales de BME (así como el personal y las tecnologías necesarias para su funcionamiento) se mantengan en España y para que el grupo siga operando con suficiente independencia.

También se valora la intención de SIX de mantener las marcas actuales de BME y las líneas de negocio, sedes, oficinas y estrategias en España, al menos durante un periodo transitorio de 4 años, y su plan de utilizar BME como "el hub de negocio e interconexión del Grupo SIX en los mercados latinoamericanos".

Asimismo, SIX se compromete a que BME Clearing e Iberclear tendrán los niveles necesarios de capital regulatorio que se requieren para desarrollar su actividad conforme a la legislación aplicable y los niveles adicionales que sean exigidos por la CNMV o las autoridades regulatorias. En todo caso estarán suficientemente capitalizadas para cumplir con sus obligaciones legales.

Aunque BME ha sido durante años una pieza codiciada por los principales operadores del mercado europeo, algunos expertos apuntaban a que el escenario actual, marcado por la creación de grandes conglomerados de bolsas en un entorno de bajos volúmenes de negociación, podrían hacer que los gestores de la Bolsa española estuvieran más abiertos a escuchar una propuesta.

Te puede interesar

Lo más visto