Cimic, la filial australiana de ACS, ha culminado la venta del 50% de la minera Thiess al fondo de inversión estadounidense Elliott por un importe máximo de 1.900 millones de dólares australianos, unos 1.150 millones de euros al cambio actual.

Según la empresa australiana controlada al 76,7% por Hochtief, la operación ya ha pasado los trámites y cumplido con todas las condiciones, incluidas las regulatorias, por lo que el cierre definitivo de la operación tendrá lugar antes del cierre de este año.

La transacción activará unas plusvalías valoradas en 1.400 millones de dólares (850 millones de euros). Hochtief es la constructora alemana participada al 50,4% por el grupo español que preside Florentino Pérez y al 18% por la italiana Atlantia, de la familia Benetton.

A través de toda esta cadena de filiales, ACS mantiene una participación indirecta del 37% sobre la empresa vendida, por lo que la operación le generará unos ingresos después de impuestos de unos 315 millones de euros.

En el ejercicio 2019, ACS tuvo que anotarse un impacto negativo de 400 millones de euros en sus cuentas como consecuencia de las pérdidas que Cimic registró al vender su negocio en Oriente Medio, una actividad que canalizaba a través de la participación del 45% que tiene en la firma BIC Contracting.

No obstante, Cimic seguirá manteniendo el otro 50% de su participación en Thiess --la minera más grande del mundo según la compañía--, valorada el 100% de la empresa en 4.300 millones de dólares (2.600 millones de euros).

"Este acuerdo de venta refleja la importancia estratégica continua de Thiess como actividad central de Cimic; capitaliza las sólidas perspectivas para el sector minero y, junto con Elliott, buscaremos oportunidades de mercado en línea con la estrategia de crecimiento y diversificación de Thiess", aseguró el consejero delegado de Cimic, Marcelino Fernández Verdes, en el anuncio de la operación el pasado mes de octubre.

Opción de recompra y de salir a bolsa

La operación incluye una opción de recompra por parte de Cimic de la participación ahora vendida, asegurándole el precio actual de venta en caso de que en el futuro la capitalización de la empresa sea menor a la de ahora. También plantea una posible salida a Bolsa o la venta a un tercero.

Cimic defiende que esta transacción permitirá reducir el balance de 'factoring' aproximadamente en 700 millones de dólares (423 millones de euros), así como de contratos de arrendamiento en unos 500 millones de dólares (300 millones de euros).

Thiess ofrece minería a cielo abierto y subterránea en Australia, Asia, África y América, operando actualmente en 25 proyectos con más de 2.200 activos, una plantilla de alrededor de 14.000 empleados y unos ingresos anuales superiores a 4.100 millones de dólares australianos (2.500 millones de euros).

Por su parte, Elliott gestiona más de 40.000 millones de dólares (34.000 millones de euros ) en activos, incluidas posiciones de renta variable en empresas privadas y cotizadas, en Australia y en todo el mundo.

Te puede interesar

-

Los laboristas mantienen el poder en Australia con una rotunda victoria en las elecciones

-

La mujer que acusó a Epstein de abusos sexuales se suicida en Australia a los 41 años

-

Larga vida a 'Crimen en el paraíso': "Aparte del cadáver, es una serie casi sin violencia"

-

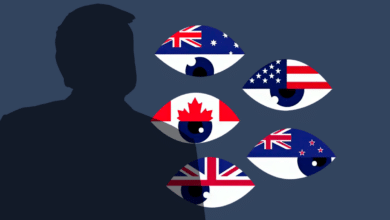

'Cinco Ojos', la alianza de espías en el punto de mira de Trump

Lo más visto