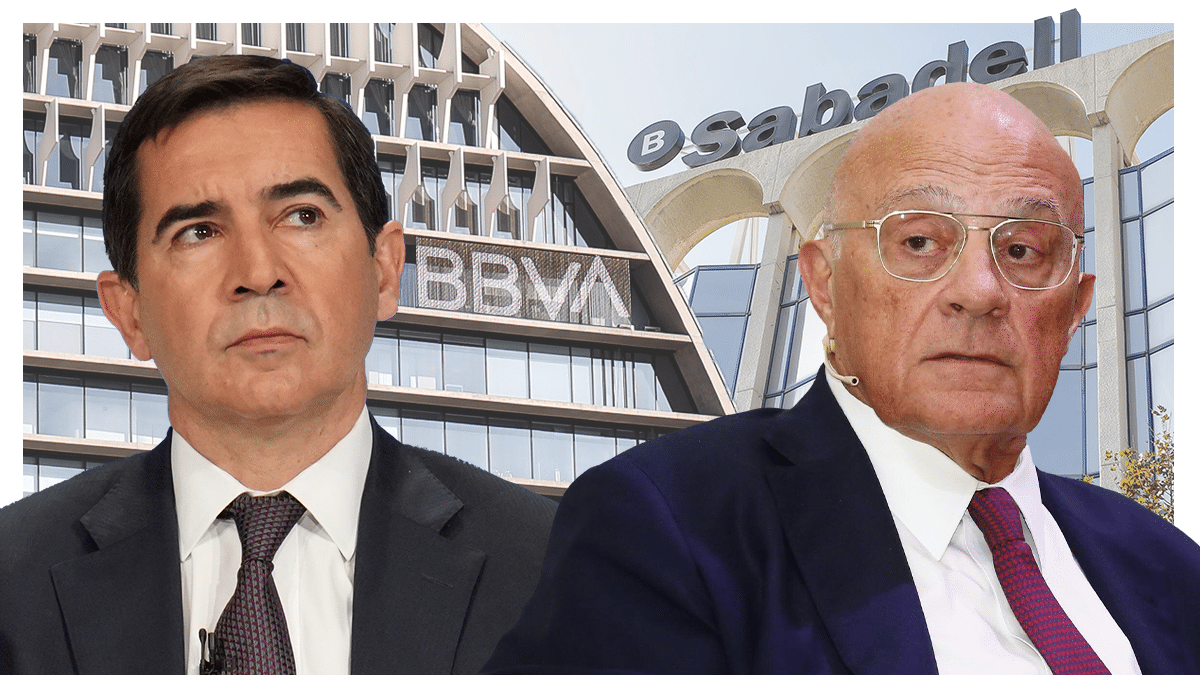

Banco Sabadell recibió este martes una propuesta de BBVA para intentar de nuevo una fusión. Ambos bancos ya mantuvieron conversaciones en 2020, pero el acuerdo no llegó a materializarse. Ahora, ambas entidades vuelven a intentarlo pero la situación del banco de origen catalán es mucho mejor que hace cuatro años. Su capitalización bursátil supera los 9.700 millones de euros y sus beneficios fueron de récord al cierre de 2023: 1.332 millones de euros.

Desde que ambos bancos hicieron públicas sus conversaciones hasta que comunicaron que se daban por terminadas pasaron apenas un par de semanas en noviembre de 2020. Entonces, el precio de compra que ofrecía BBVA no convenció a Sabadell, tampoco la valoración de los activos y otras cuestiones económicas que no llegaron a trascender.

En ese momento, BBVA dejó claro que era quien capitaneaba la fusión y apostaba por mantener a su cúpula directiva al frente de la entidad que surgiera de la misma. La situación de Sabadell era la de un banco más pequeño y, por ende, menor poder de negociación. De llegar a buen puerto las conversaciones, ahora la compra será más cara para BBVA si se tiene en cuenta la evolución de Sabadell en los últimos años.

A finales de 2020, Sabadell nombró nuevo consejero delegado y eligió a César González-Bueno para sustituir a Jaime Guardiola. El directivo procedente de ING ya ocupaba entonces un asiento en el consejo de administración de TSB, la filial británica de Sabadell, que también ha sido protagonista de titulares sobre ventas en los últimos años.

El nuevo consejero delegado tuvo que afrontar dos expedientes de regulación de empleo (ERE), en un momento en el que el sector asumía los primeros retos de la digitalización: continuar siendo rentables, con unos tipos de interés todavía en negativo, con menor actividad económica y con centenares de oficinas, pese a tener clientes cada vez más digitales.

En enero de 2021, la entidad cerró la salida de más de 1.800 trabajadores con un ahorro en su cuenta de resultados de 141 millones de euros. En octubre del mismo año, el banco acordó otro expediente que se saldó con 1.380 salidas, que la entidad ya contemplaba en su plan estratégico para los años 2021-2023.

En el mismo plan, el banco apelaba a la “transformación radical” para tener una actividad comercial 100% digital para la gestión de cuentas, tarjetas y préstamos personales. La entidad también quería reforzar una de las áreas en las que es más fuerte y en la que precisamente BBVA puede encontrar sinergias, que es en el segmento de las pequeñas y medianas empresas (pymes).

TSB y Unicaja

Como se comentaba anteriormente, la filial británica de Sabadell, TSB también ha protagonizado rumores y noticias sobre su posible venta. Sin embargo, durante la presentación de resultados de 2020, el presidente de la entidad, Josep Oliu, zanjó estas especulaciones y señaló que la intención del banco era sacar a flote al banco y buscar su encaje en el banco. Ya en el primer trimestre de 2021, TSB aportó beneficios al resultado conjunto del grupo.

La entidad sigue viendo “potencial” en TSB para quien ha lanzado este mismo año un plan de eficiencia para reducir costes aunque la consideran “una franquicia claramente rentable”, en palabras de su consejero delegado.

Por último, recientemente y tras cosechar buenos resultados financieros y ser recompensado por ello en el parqué, Sabadell ha pasado de ser una entidad con potencial de ser absorbida a ser considerada la posible compradora de Unicaja, algo que descartó su presidente.

A principios del mes de abril, un día antes de la Junta de Accionistas, Josep Oliu volvió a descartar una posible fusión y aseguró que no había "nada de nada". De hecho, apuntó que hay "amistad" con todos los colegas del sector nacional y europeo, pero "no tenemos previsto ni contemplamos nada".

De esta manera, el presidente de Banco Sabadell descartaba una posible fusión con Unicaja y apuntó que su objetivo ahora era seguir con el aumento de la rentabilidad, "estamos en fase de puesta en valor".

La noticia de la posible fusión entre el banco catalán y la entidad andaluza llegó después de una publicación de El Confidencial en la que se aseguraba que estaba habiendo conversaciones. Sin embargo, ambos bancos las desmintieron y la CNMV pidió explicaciones que nunca se llegaron a hacer públicas.

Te puede interesar

Lo más visto