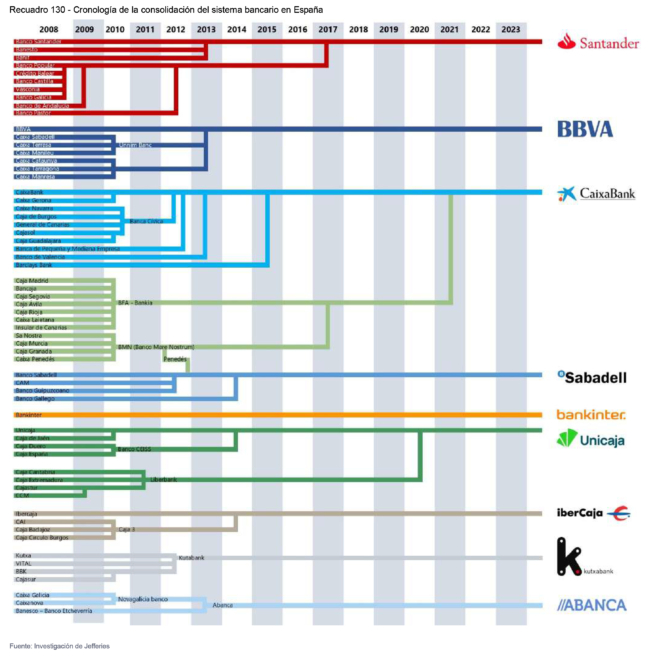

El sector bancario ha estado marcado por fusiones y adquisiciones que se han producido en los últimos años. Desde la crisis financiera, los bancos españoles se han ido fusionando y adquiriendo otros más pequeños para crear grupos más grandes y con mayor presencia en la geografía del país. En 2008, año de inicio de la crisis, había en España, 62 bancos y cajas de ahorro. 15 años después, el país cuenta con nueve grandes grupos (más allá de las entidades extranjeras con gran presencia en el país). A pesar de la gran concentración, los expertos aseguran que puede haber todavía más.

Una de las posibilidades que se están barajando en el mercado y que incluso algunas informaciones apuntan a que ha habido algún movimiento es la adquisición de Unicaja por parte de Banco Sabadell. Por el momento, ninguna de las dos entidades ha confirmado estos movimientos, pero la Comisión Nacional del Mercado de Valores (CNMV) sí que se puso en contacto con ambas para saber qué estaba pasando y si tenían que comunicarles algo.

Los expertos de Álvarez & Marsal creen que existe un entorno "muy favorable" para que se produzcan fusiones en el sector bancario español, que pagarían primas por encima del valor de mercado de las entidades y cuyo objetivo sería crecer en negocio, y no por reestructuraciones. La consultora Álvarez & Marsal explica que la labor ahora de la banca española será diferenciarse a través de la gestión de ingresos, costes y sinergias. "A partir de ahora lo que les toca es arremangarse y trabajar en intentar ser competitivos", añaden. Este es el entorno, donde también se incluye una mejor valoración en Bolsa, que ven "muy favorable" y "atractivo" para la consolidación bancaria. "No estamos hablando de una consolidación por reestructuración, como ha ocurrido en el pasado o como estamos acostumbrados. Sería a través de un pago de primas por encima del valor de mercado de estas entidades", han afirmado, antes de insistir en que el objetivo sería crecer en ingresos, y no tanto en reducir costes.

Algo con lo que coinciden los expertos de Jefferies, ya que ven “cierto” margen para que los bancos participen en fusiones y adquisiciones en el futuro. Los expertos de la firma explican que España experimentó la mayor reducción de presencia bancaria por ciudadanos, ya que pasó de 97 sucursales por cada 100.000 adultos en 2004 a 27 en el primer semestre de 2023. “La intensa consolidación en España se vio impulsada por una serie de factores especiales, como el gran número de cajas de ahorros con problemas debido a su excesiva exposición inmobiliaria y el consiguiente proceso de desapalancamiento”, recuerdan desde Jefferies.

En la actualidad, existen seis grupos principales que operan en redes de ámbito nacional, además de cuatro entidades de tamaño medio que operan en unas pocas regiones. Unicaja es el único banco que cotiza en bolsa entre las entidades regionales, mientras que las otras tres (Abanca, Kutxa e Ibercaja) siguen siendo entidades privadas. Por ello, los expertos de Jefferies apuntan que la fusión de Sabadell y Unicaja “nunca está fuera de la mesa”.

A pesar de que no apuntan a si es viable o no esta fusión, sí que apuntan que no les sorprendería que se produjeran operaciones que implican cierta complementariedad geográfica y sinergias de costes. A este respecto, y observando la huella de las dos entidades, “lo primero que se nos ocurre es la complementariedad de las dos redes”, explica. Así, explica que si se coge Andalucía, que representa el 18% del total de sucursales bancarias en España se ve que Sabadell tiene una presencia muy débil allí (sólo un 3% de cuota de mercado), mientras que Unicaja tiene una fuerte presencia (12% de cuota), lo que puede dar lugar a una cuota de mercado muy representativa en una región clave. Lo mismo ocurre en Castilla León (Sabadell 3% pero Unicaja 11%), Murcia (1% Unicaja y 13% Sabadell), Cataluña (nula presencia de Unicaja pero 16% de cuota de mercado de Sabadell).

En las regiones donde hay solapamiento (es decir, donde ambos bancos tienen una fuerte presencia), desde Jefferies aseguran que “hay margen para el cierre de sucursales”. Sería el caso, por ejemplo, de Asturias, donde la entidad combinada poseería más de un tercio de las sucursales de la región. En las regiones relevantes (definidas como aquellas que captan más del 5% de los depósitos del sistema), la nueva entidad lograría una mayor escalabilidad. El mejor ejemplo es Madrid (28% de los depósitos), donde la nueva entidad alcanzaría una cuota del 11% en la distribución.

Sobre potenciales operaciones, Alvarez & Marsal descarta alguna operación de CaixaBank en España, tras la fusión con Bankia, aunque reconoce que puede tener interés en Portugal, sobre todo con Novo Banco. También ha desechado a Santander que, con la absorción de Popular, alcanza una cuota en el mercado de depósitos de casi el 50%.

"Creemos que puede haber consolidación en el resto y todos estarían interesados en crecer por una cuestión de reforzarse. Mirarán el encaje entre negocios y geografías, es decir, que sea una pareja que entre los dos puedan generar economías de escala en términos de negocio porque tienen geografías o clientes complementarios", explican los expertos de Alvarez & Marsal. Sin embargo, matizan que una cuestión es que puedan ocurrir y otra es que "después ocurra".

Todas las claves de la actualidad y últimas horas, en el canal de WhatsApp de El Independiente. Únete a nuestro canal de Whatsapp en este enlace.

Te puede interesar

Lo más visto

- 1 España, excluida de la alianza de Reino Unido y Francia para exigir una legislación internacional contra los programas espía

- 2 Moratinos confiesa estar “orgulloso” del cambio de posición de España en el Sáhara

- 3 Multas de tráfico, IRPF, IBI, herencias… los otros familiares que sí quiere investigar el PSOE

- 4 ¿Y si todo no fuera más que un subterfugio para convocar elecciones?

- 5 Los sermones de Silvia Intxaurrondo y el punto más bajo de RTVE

- 6 Argelia defiende su gasoducto desde Nigeria frente a la “utopía” de Marruecos

- 7 ¿Quién es quién en el accionariado de Talgo?

- 8 Sánchez, ¿próximo destino Bruselas?

- 9 La incertidumbre con el futuro de Sánchez deja en vilo las operaciones de Telefónica, Vodafone, Naturgy y Talgo