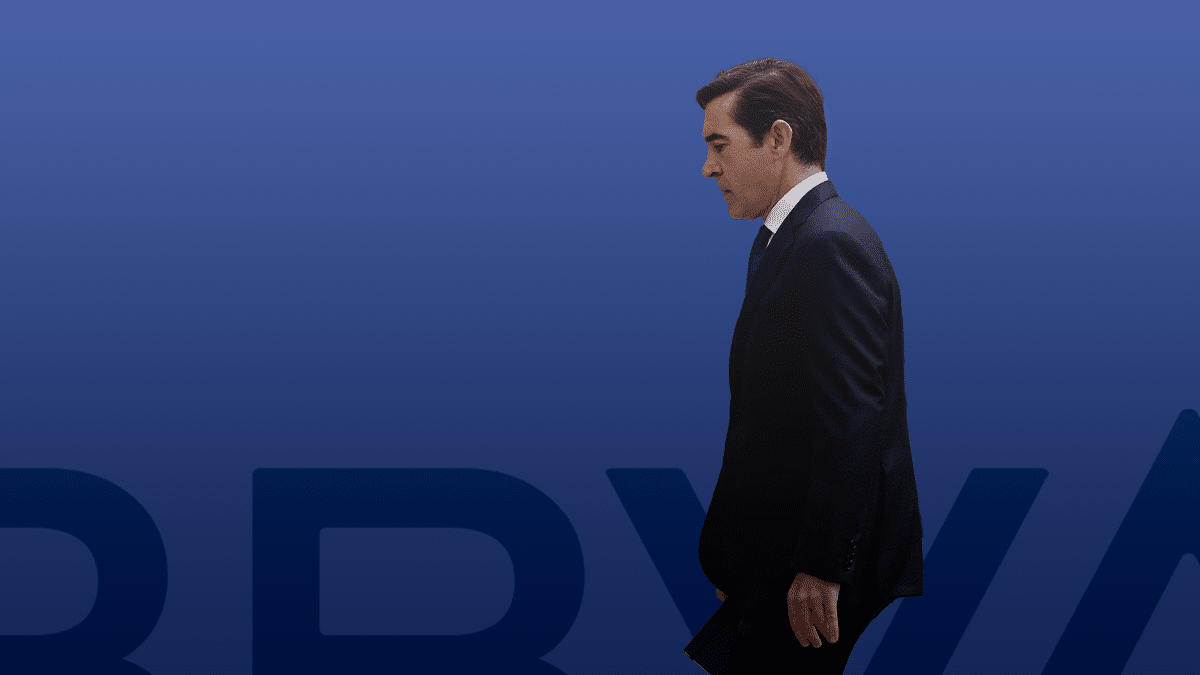

La noticia bancaria del año está siendo, sin ninguna duda, el segundo intento de BBVA de fusionarse con Banco Sabadell. Pero la entidad catalana ha rechazado la propuesta “no solicitada” porque consideran que infravalora el proyecto del banco. Este segundo rechazo es diferente al de hace cuatro años, ya que en 2020 empezaron las negociaciones y cuando estaba a punto de producirse Banco Sabadell se echó para atrás por no llegar a un acuerdo en el valor de los activos. En esta ocasión, no se han llegado a producir ni las negociaciones. La entidad catalana convocó al consejo de administración, que ha rechazado la propuesta. Ahora ¿qué alternativas le quedan al presidente de BBVA, Carlos Torres?

El papel que tiene ahora el presidente es difícil porque tras dos negativas, Torres tiene que explicar cómo va a seguir creciendo la rentabilidad de la entidad. Es decir, BBVA puede volver a presentar una nueva oferta. Es la opción por la que parece se decanta el mercado. Sin embargo, los analistas consideran que tendría que ofrecer un canje en acciones, pero también efectivo. Pero esta opción podría tener problemas entre los accionistas de BBVA, ya que se podrían preguntar por qué en una primera ocasión daban un valor de 12.000 millones a Sabadell y ahora lo suben.

En estos momentos parece que las partes se encuentran lejos de un posible entendimiento, pero la entidad presidida por Carlos Torres todavía tiene cierto margen de maniobra, “mejorando su oferta inicial con una parte en efectivo, sin afectar a sus ratios financieros a futuro”, apuntan los analistas de XTB. Según explican, este movimiento ofrecería credibilidad a la entidad y a la posición de Carlos Torres, además de ofrecer seguridad a los accionistas de Sabadell, que dados los movimientos del mercado de los últimos días han desconfiado de la oferta inicial. “Es un movimiento que nos parece que tendría grandes beneficios para ambas entidades, aprovechando la coyuntura económica actual”, añaden.

Sabadell ya rechazó la primera oferta de compra en 2020 y no se puede negar que ha generado gran valor en solitario, multiplicando su valoración, aprovechando las subidas de tipos del Banco Central Europeo (BCE) iniciadas en 2022, que le ha permitido mejorar su margen de intereses en mayor medida que la media del sector. Sin embargo, en junio se empezará a ver, previsiblemente un cambio de política monetaria por parte del organismo presidido por Christine Lagarde, “que ponga en duda el crecimiento a futuro de las compañías con mayor ponderación de sus resultados en la región, como es el caso de Sabadell”.

Sin embargo, mejorar la oferta con efectivo no es la única opción que tiene BBVA encima de la mesa para poder crecer en España. La entidad vasca podría mirar a otros bancos para no perder esa rentabilidad en los próximos meses. Bankinter o Unicaja podrían ser los futuros objetivos. Estas opciones dejarían a Banco Sabadell lejos de las grandes entidades del país.

Fuentes del mercado aseguran que la intención de BBVA es potenciar su negocio en España. En el caso de Bankinter, que podría ser uno de sus objetivos, Torres podría aprovechar la pérdida de crecimiento de sus ingresos en España, concretamente en el margen de intereses, algo que por el contrario si hace en Portugal. Sin embargo, en el país crece considerablemente en los recursos de clientes o en su unidad de banca de empresas, además el coste de este movimiento sería inferior. Actualmente Bankinter cuenta con una capitalización de mercado de 6.600 mil millones de euros (mientras que Sabadell cuenta con una capitalización de más de 10.000 millones de euros) y cuenta con menos de un tercio de oficinas y empleados que Sabadell.

Unicaja es la otra entidad que podría ser objetivo de BBVA, pero en este punto se encontraría con Banco Sabadell. Hace unos meses se empezó a comentar el interés de la catalana por fusionarse con la andaluza. Ambos bancos negaron las conversaciones y Josep Oliu, presidente de Banco Sabadell, negó cualquier movimiento y aseguró que, por el momento, no estaban abiertos a fusiones. Con esta noticia, Sabadell pasó de ser la comprada a ser la compradora para volver a ser la comprada.

“Para Sabadell, le permitiría recortar terreno con los tres grandes de nuestro país, para BBVA cumpliría algunos puntos interesantes, dado su exposición en España y el crecimiento de los márgenes de la cuenta de resultados a doble dígitos”, señalan desde XTB.

Con todo este movimiento, la pelota está de nuevo en el tejado de BBVA y en las decisiones del presidente Carlos Torres. Una alternativa que el mercado ha descartado es una OPA hostil. Esta opción parece la menos factible, ya que en España apenas ha habido operaciones de compra de bancos que no fueran negociadas. Y en este proceso, el BBVA siempre ha defendido que su intención es la de llevar a cabo una operación pactada y de forma amistosa. Además, Banco Sabadell ha convencido a los fondos para que si se produjera ellos estuvieran en contra, por el “gran futuro que tiene Sabadell”.

Parece bastante difícil creer que después de lo ocurrido hace apenas cuatro años BBVA no haya sopesado mejor su oferta o que incluso que no haya consensuado al menos la oferta con el banco catalán, siendo que era una oferta amistosa. De hecho, según publicó El Mundo este martes, Carlos Torres envió en la noche del domingo un correo electrónico a su homólogo del Banco Sabadell en el que le comunicó que no tenía margen para mejorar la oferta y que debían aceptarla en los términos previstos. Según Torres, la oferta era ya muy generosa y le estaba penalizando en bolsa.

Te puede interesar

Lo más visto