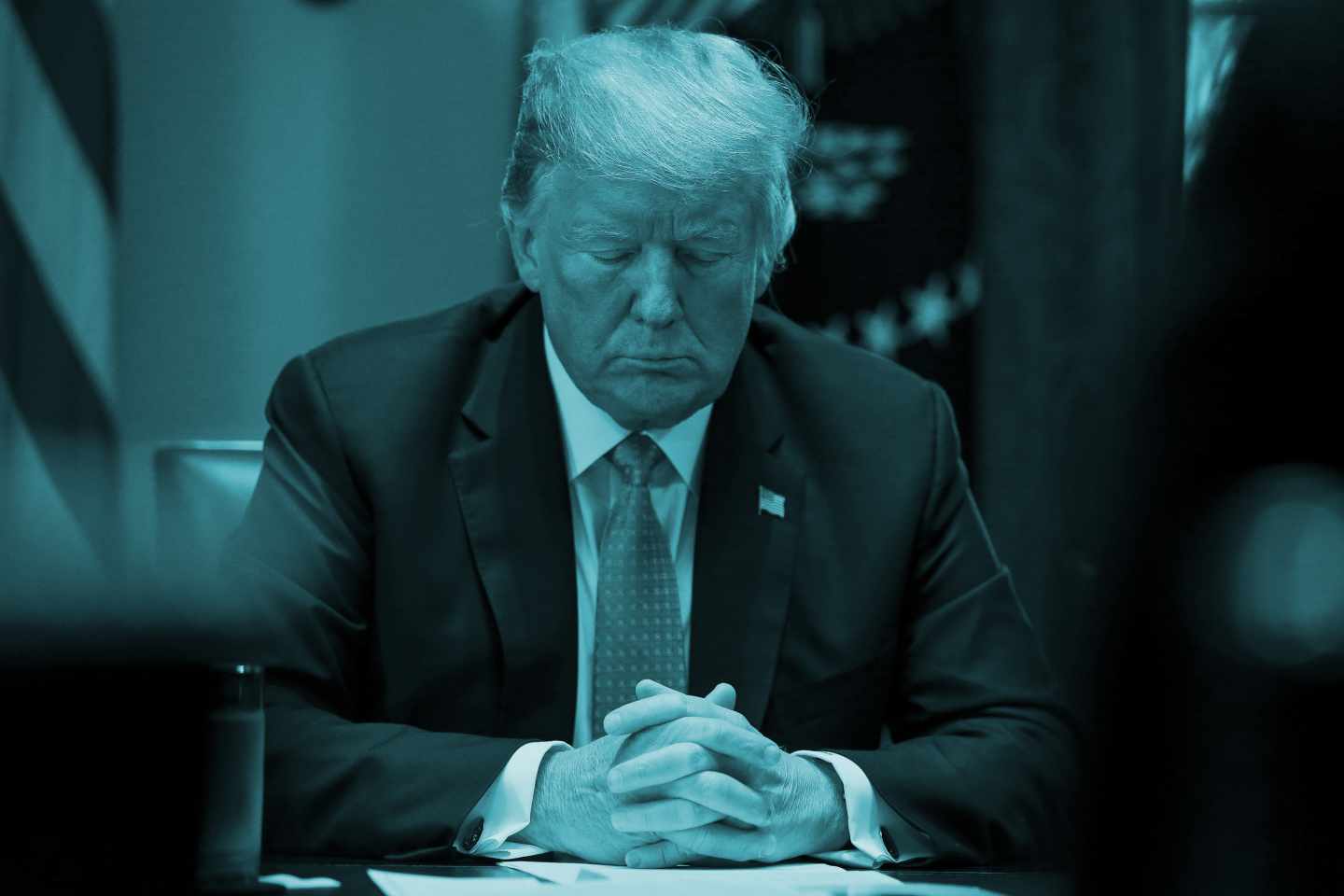

Los mercados bursátiles se muestran claramente inquietos ante el cariz que está tomando la situación. En concreto, les preocupa que la cruzada proteccionista de Donald Trump provoque una crisis económica en China o, cuando menos, una drástica ralentización. La bolsa china ya ha perdido un 15% de su valor desde principios de año, tanto como el mercado argentino, que, sin embargo, cuenta con un armazón económico mucho más endeble. La renta fija y las divisas de los países emergentes (incluida la moneda del gigante asiático) también acusan una gran desconfianza por parte de los inversores internacionales desde hace un mes. ¿Tienen razón los inversores al ver en Donald Trump una suerte de Aquiles moderno, cuya cólera le hace enfrentarse violentamente contra el enemigo y que no parará hasta destruirlo? No es por ofender, pero dudamos que el presidente de EEUU tenga el perfil de héroe homérico.

Cierto es que Donald Trump está ahora rodeado de unos asesores (especialmente Peter Navarro en política comercial y John Bolton en seguridad nacional) que son los artífices de la hipótesis sobre la amenaza estratégica, e incluso existencial, que representa China para EEUU. Si bien las actuales hostilidades en el plano comercial solo representan los albores de un ataque de mayor calado contra el plan Made in China 2025, piedra angular sobre la que Xi Jinping ha edificado su visión a medio plazo para China, la confrontación no ha hecho más que comenzar.

El presidente chino no renunciará a su objetivo de impulsar a su país a lo más alto de la cadena de valor en la industria en general, y del sector tecnológico en particular. No obstante, sería un poco contradictorio admitir que Trump, fiel al estilo oportunista propio de un hombre de negocios del mundo inmobiliario, aplicará su programa político y económico de forma pragmática y, al mismo tiempo, creer que vaya a comportarse como un ideólogo doctrinario. Su futuro político pasa, en primer lugar, por la votación del próximo 6 de noviembre, en la que el Partido Republicano intentará conservar una mayoría en el Congreso que hoy está a punto de perder.

Cuando un número importante de empresas de EEUU se muestre como víctima de su campaña proteccionista, Trump tomará el camino de la negociación

Donald Trump ha entendido a la perfección que la batalla de la balanza comercial es un tema político que le conviene, al igual que el de la inmigración a Matteo Salvini en Italia. Sin embargo, también es consciente de que las grandes causas colectivas terminan donde empiezan los intereses individuales: cuando un número lo suficientemente importante de empresas estadounidenses haga pública su situación de víctimas colaterales de su campaña proteccionista, Trump sabrá que habrá llegado el momento de desplegar sus dotes de negociación con sus socios comerciales de cara a salir de la votación lo más airoso posible.

Además, sería bastante fácil para China ofrecer un acuerdo que Donald Trump pudiese presentar como una clara victoria y mantener al mismo tiempo sus objetivos a largo plazo. No obstante, no es seguro que esto vaya a suceder de forma inminente, dado que las elecciones se celebrarán dentro de cuatro meses. Por tanto, podemos esperar que el nerviosismo de los mercados se mantenga durante las próximas semanas, hasta que un nuevo apretón de manos, sin duda de lo más viril, selle por fin un acuerdo (o varios).

Para los inversores, el verdadero riesgo de estos aspavientos proteccionistas es más dañino de lo que pueda parecer. A corto plazo, los movimientos de pánico son, sin duda, excesivos, y se deben exclusivamente a un repunte de la volatilidad en los mercados, causado por posturas y exageraciones típicas de unas negociaciones realizadas de cara al público, sobre todo a manos de un titiritero con afán de protagonismo.

Sin embargo, el efecto de esta incertidumbre en la confianza de los consumidores, y en la de las empresas en sus cadenas de suministro globales, anuncia una amenaza mucho más grave a algunos meses vista: la de ser el catalizador de la reversión de un ciclo económico que ya da muestras de agotamiento y debilidad, en un momento en que los bancos centrales estarán cortos de munición y el margen de maniobra presupuestaria seguirá siendo muy limitado, tanto en EEUU como en Europa.

Didier Saint-Georges, miembro del Comité de Inversión de Carmignac

Te puede interesar

Lo más visto