Los defensores de una subida de la pensiones con el IPC y en general de mayor generosidad hacia los jubilados incluyen entre sus argumentos que cualquier aumento de rentas deriva en mayor consumo y, de esta forma, en más actividad económica y empleo.

Sin embargo, un documento ocasional del Banco de España avisa de que, en las actuales circunstancias de la Seguridad Social, con un déficit que supera los 18.000 millones que ha obligado a acudir a los mercados de deuda para financiar las pagas extras de los jubilados ya en 2017, un mayor gasto de las pensiones puede suponer también un aumento de la deuda pública total del Estado, que aún ronda el 100% del PIB, o al menos un lastre en la reducción del déficit público, que es el paso previo a la absorción de la deuda.

El resultado de esta traslación del gasto a la deuda sería un aumento de la ‘hipoteca’ de España, en un momento en el que se divisa además una previsible subida de tipos de interés, lo impediría, entre otras cosas, disponer de más recursos para hacer más inversiones productivas y, en consecuencia, crecer más y crear más empleo.

Se trata de supuesto en el que el Banco de España no incluye, por ejemplo, la posibilidad de financiar la eventual mejora de las pensiones a partir de una mayor recaudación por cotizaciones o recurriendo a la imposición directa, vías que permitirían no recurrir de forma adicional a los mercados.

España, en situación comprometida

El documento, titulado ‘Los retos del desapalancamiento público’, ha sido elaborado por el director general de Economía y Estadística del Banco de España, Pablo Hernández de Cos, que ya aparece en algunas quinielas para suceder al actual gobernador, Luis María Linde; el analista de Política Fiscal del banco emisor, David López Rodríguez; y su jefe de la División de Análisis Coyuntural, Javir J. Pérez.

Para poner en situación, basta recordar que España partía con un volumen de deuda pública del 35% del PIB en 2007, frente al 65% del área euro. Este saneamiento permitió absorber en los primeros años de la crisis el impacto inicial del deterioro de la economía y sufragar las medidas contracíclicas de política fiscal que se pusieron en marcha para seguir alimentando una economía que tenía dificultades para avanzar por si sola. Un ejemplo es el conocido como Plan E.

La deuda pública se duplicó durante la crisis económica

Sin embargo, con la prolongación de la crisis y la aparición de altos niveles de déficit público, España tuvo que acudir aún más a los mercados para financiarse, lo que disparó la deuda pública hasta sus máximos en 2014, del 100,4% del PIB, por encima ya de la media de la eurozona. Esta evolución se resume en que la ratio de deuda aumentó en 65 puntos porcentuales en solo 7 años, frente a los 29 puntos que aumentó en el entorno europeo.

Con la recuperación económica, España ha logrado reducir el déficit público. Es de esperar que este año ya se sitúe por debajo del 3% del PIB y que salga de la vigilancia de la UE.

España incluso alcanzó en 2017 un ligero superávit primario, que mide el saldo entre gastos e ingresos descontando el desembolso por intereses de la deuda.

Esta mejora ha permitido reducir la deuda pública, pero ésta se mantiene en el 98% del PIB, niveles no observados en el último siglo, precisan los autores, y lejos del objetivo al que sería necesario llegar por imposición de Bruselas y de la propia Ley de Estabilidad Presupuestaria: el 60% del PIB en 2020.

En este punto, el Banco de España lanza el primer aviso: “La capacidad de crecimiento de una economía en el largo plazo puede verse lastrada, en la medida en que el endeudamiento público absorba recursos que podrían destinarse a fines más productivos y modifique las condiciones de financiación de la economía, y distorsiones las decisiones de inversión privada”.

Esto, en román paladino, quiere decir que cuántos más recursos se destinen a sufragar la deuda y pagar intereses, menos se podrá dedicar a invertir, más penalizarán los mercados con duras condiciones de financiación y menos margen tendrán también las empresas para realizar sus inversiones.

Puede requerir pagar más impuestos

Por otro lado, el documento también alerta de que sostener altos niveles de deuda requiere disponer durante unos cuantos años esos superávit primarios, y añade que para ello podría ser necesario incrementar la recaudación por impuestos o bien reducir el gasto productivo. Y en una situación así, además, los márgenes de una economía para introducir incentivos económicos para paliar perturbaciones macroeconómicas quedarían muy limitados.

Pues bien, el Banco de España advierte de que “a los retos derivados de estos elevados niveles de endeudamiento público se le añaden los asociados al proceso de envejecimiento poblacional”, que “se prevé que se intensifiquen en las próximas décadas y presionen al alza a determinadas partidas de gasto público, como las pensiones, la sanidad o el cuidado de los mayores”.

Y esto ya está ocurriendo. En el año 2017, solo el hecho de tener que pagar las pagas extras de las pensiones, antes de cualquier subida más allá del 0,25% anual que se aplica desde 2013, el Gobierno tuvo que acudir a los mercados para captar 10.192 millones de euros después de haber dejado prácticamente a cero el Fondo de Reserva de la Seguridad Social, con el que se venían pagando estas prestaciones extraordinarias desde 2012. Y este año 2018 habrá que hacerlo de nuevo.

Las cifras del gasto en envejecimiento

¿Pero cuándo puede afectar el nivel de deuda sobre todos estos elementos y el crecimiento económico? La literatura económica que maneja el Banco de España indica que este efecto se produce con niveles de deuda de entre el 70% y el 90%, aún por debajo de los niveles actuales.

[infogram id="52b40823-5ca2-4bd7-b205-42ce0a32e9d0" prefix="qyU" format="interactive" title="Gasto en pensiones, sanidad y cuidados de larga duración"]

Además, de acuerdo con los últimos informes de la Comisión Europea, en el caso español se proyecta un incremento de gastos en pensiones, sanidad y cuidados de larga duración de entre 1,5 y 2 puntos del PIB anuales en las tres próximas décadas, con un máximo de tres puntos del PIB en 2050.

Un nuevo proceso de vigilancia

Al margen de las implicaciones teóricas que el aumento del gasto dedicado al envejecimiento puede tener sobre la economía y el empleo, el Banco de España recuerda que España se enfrenta a otro proceso de tutela por parte de la UE.

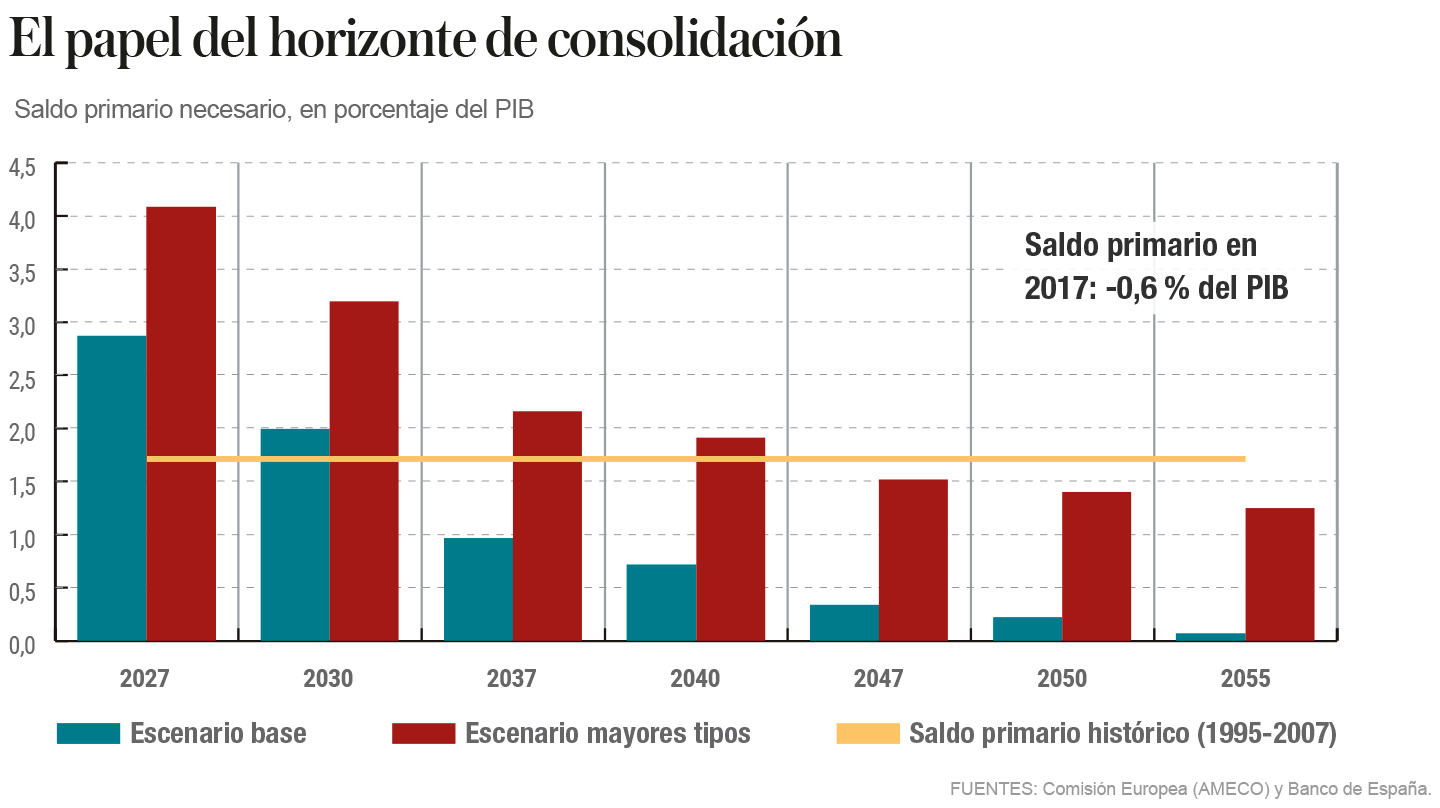

Los países que presenten una ratio de deuda superior al 60 % del PIB estarán sujetos a los mecanismos correctores, como ocurrió con el déficit, a no ser que esta se modere a un ritmo satisfactorio. Las simulaciones realizadas por el Banco de España muestran que un proceso de desapalancamiento público como el exigido por Europa para el caso de la economía española exigirá un esfuerzo de consolidación fiscal “todavía significativo y que debe perdurar en el tiempo”.

En concreto, desde los actuales niveles de deuda pública, las estimaciones de déficit estructural de las Administraciones Públicas y sobre la base de unos supuestos de crecimiento económico nominal para la próxima década del 3% de media, el cumplimiento de dicho objetivo exigiría un superávit primario promedio del 0,8 % del PIB, frente al déficit del 0,6 % del PIB estimado para 2017. Solo así se lograría situar la deuda pública sobre el PIB ligeramente por encima del 85 % en 2027.

El papel del horizonte de consolidacion

Nuevamente, el Banco de España hace una sugerencia: “El coste de reducción de la deuda plantea un problema de distribución intergeneracional. La generación actual debería asumir el coste transitorio de la convergencia hacia la nueva situación de menor deuda y mayor aseguramiento cíclico, con beneficios permanentes para el resto de generaciones futuras”.

Esto quiere decir que, en la actual situación, las actuales generaciones debería apretarse el cinturón para dejar una situación fiscal saneada a las futuras. En cualquier caso, el Banco de España también llama a ampliar el período transitorio para alcanzar el límite de deuda del 60% del PIB, definiendo una nueva senda de reducción “creíble y exigente”.

Te puede interesar

Lo más visto