Más de 441 millones de dólares a la hora, 7,36 millones al minuto o el equivalente a gastar cada segundo lo que cuesta un Tesla Model S. Ese es el frenético ritmo al que las empresas de todo el mundo están disparando su inversión en fusiones y adquisiciones desde el inicio de 2018.

La compra de Dr Pepper por Keurig Green Mountain anunciada este lunes ha sido sólo una muestra más del extraordinario ritmo de operaciones corporativas que se está registrando a nivel global desde el inicio del ejercicio. En total, las empresas ya han destinado durante los 29 primeros días del año 307.548 millones de dólares (cerca de 250.000 millones de euros), un 11% más que en el mismo periodo del año anterior, en 2.568 operaciones para adquirir otros negocios o fusionarse con otras compañías, según datos de Dealogic.

Estas cifras no encuentran parangón en los últimos años. De hecho, se trata de las más elevadas desde el año 2000, cuando los mercados se encontraban inmersos en plena euforia de la burbuja puntocom, que acabaría abruptamente meses después.

Las empresas han ejecutado 2.568 operaciones de fusión valoradas en 307.548 millones de dólares

Pero ahora, los expertos insisten en que la situación no es equiparable. Si las empresas se están lanzando a adquirir otros negocios se debe a que las condiciones para hacerlo son casi inmejorables.

Las políticas de estímulos extraordinarios y de bajos tipos de interés implementadas por los bancos centrales internacionales durante años han llevado los costes de la deuda corporativa a niveles históricamente bajos, lo que permite financiar este tipo de operaciones intereses muy reducidos.

Esta favorable coyuntura, que las empresas vienen disfrutando desde hace años, podría diluirse, no obstante, en los próximos trimestres, si el tan esperado repunte de la inflación se produce definitivamente y obliga tanto a la Fed como al BCE a acelerar sus caminos hacia la normalización de la política monetaria. Ya esta posibilidad se ha dejado notar en los mercados, motivando un repunte de los tipos que ha llevado el interés del bono estadounidense a diez años a tocar el 2,7% por primera vez desde abril de 2014.

La premura por evitar un encarecimiento de los costes financieros que pueda ajar el atractivo de las operaciones en marcha puede ser una de las razones que ha llevado a las empresas a acelerar en este inicio de 2018 sus movimientos de fusión y adquisición. La confianza en la fortaleza económica y la solidez que demuestran los mercados financieros en los últimos años también contribuyen a generar un clima propicio para las fusiones y adquisiciones.

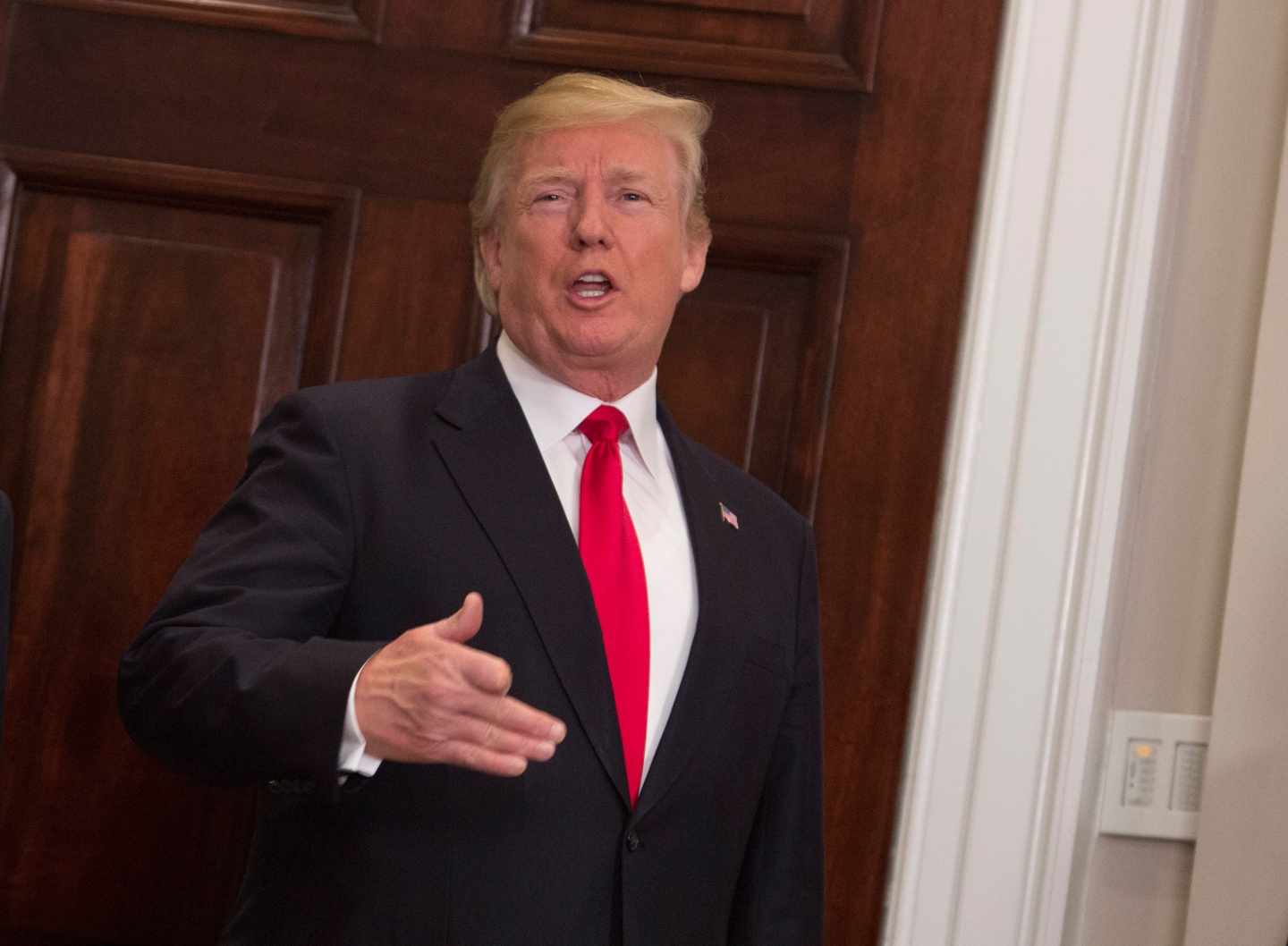

Pero el detonante principal de esta avalancha de operaciones corporativas hay que buscarlo en la reciente aprobación en Estados Unidos por parte del Gobierno de Donald Trump de una reforma fiscal que ha reducido la tasa impositiva a las empresas al 21% y ha favorecido la repatriación por parte de las empresas estadounidenses de dinero que mantenían en el extranjero. No en vano, entre las diez mayores operaciones ejecutadas en el año, en siete la empresa compradora tiene su sede en Estados Unidos y en ocho la empresa adquirida mantiene su domicilio en el país norteamericano.

Además de la compra de Dr Pepper por Keurig, una operación valorada en conjunto en más de 23.000 millones de dólares, según Dealogic, destacan la adquisición del negocio de Altice en Estados Unidos por cerca de 30.000 millones, la operación entre Dominion Energy y Scana y la compra de la farmacéutica Bioverativ por la francesa Sanofi.

Un ritmo moderado en España

Lo cierto es que fuera de las fronteras estadounidenses el ritmo de fusiones y adquisiciones es mucho más modesto. En Europa, desde el inicio del año apenas se han ejecutado 734 operaciones corporativas, la cifra más baja desde 2007, antes del estallido de la crisis financiera. Los 53.836 millones de dólares en que se valoran estos movimientos (43.467 millones de euros) representan, eso sí, la segunda cifra más elevada desde 2011, pero se sitúan un 48% por debajo de los 103.525 millones de dólares que se invirtieron en este tipo de operaciones en el mismo periodo del año anterior.

En España, los datos son aún más limitados. Las empresas tan sólo han destinado 211 millones de euros, en 25 operaciones, apenas una décima parte de lo que se movió el año anterior. Además, la mayor parte de este dinero corresponde a una única operación: la ronda de financiación puesta en marcha por Cabify, por el que fondos como Rakuten, Liil Ventures GAT Investments, invirtieron 160 millones de euros para entrar en su capital.

La compra de Abertis y la integración de Colonial y Axiare pueden disparar el volumen de fusiones en España

Estas cifras podrían sugerir cierto retraimiento de la inversión en el mercado español, pero lo expertos consideran que, aunque cuestiones como la crisis catalana pueden haber frenado determinadas operaciones, no puede decirse que las empresas estén descartando invertir en el país y confían en que la actividad se intensificará en los próximos meses.

De hecho, resaltan que operaciones en marcha como la puja de ACS y Atlantia por Abertis, la oferta de Colonial por Axiare o la abortada fusión de Barceló y NH podrían haber elevado los datos de fusiones y adquisiciones en España a las cotas más altas desde el estallido de la crisis.

Te puede interesar

Lo más visto