Emissao Engenharia e Construçoes Ltda facturó el pasado año el 25% de lo que el Canal de Isabel II había calculado que la empresa brasileña facturaría en 2016 cuando se planteó la compra del 75% del capital de esta sociedad a finales de 2013. Ni la cifra de negocio ha sido la proyectada ni se amarró la millonaria cartera de contratos por los que pujaba, lo que acrecienta aún más las dudas sobre la operación que investiga el Juzgado Central de Instrucción 6 de la Audiencia Nacional en el marco del caso Lezo.

El 3 de abril de 2013, el entonces presidente ejecutivo de la filial latinoamericana del Canal de Isabel II (Inassa) y hoy en prisión incondicional, Edmundo Rodríguez Sobrino, expuso pormenorizadamente en el consejo de administración de Canal Extensia SAU -accionista mayoritario de Inassa- los detalles de la compra de Emissao, de la que terminaría adquiriendo el 75% de las acciones siete meses después.

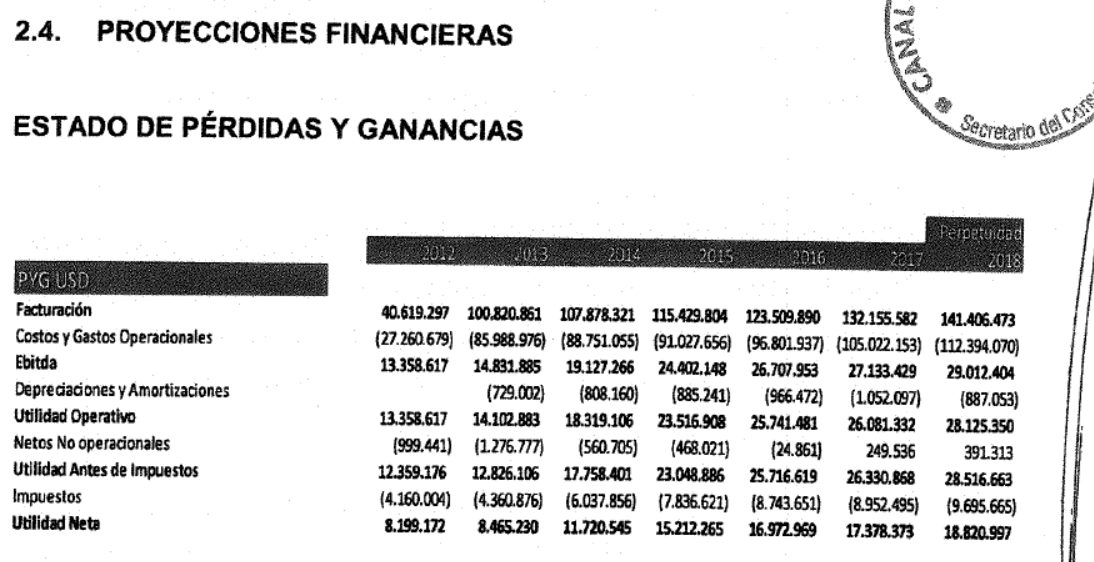

Como consta en el acta de la sesión, incorporada a las actuaciones que dirige ahora el juez Manuel García-Castellón, Rodríguez Sobrino dibujó la proyección financiera que tendría Emissao hasta 2018. El positivo escenario trazado era uno de los elementos que sustentaba la decisión de tomar el control de esta empresa, la primera incursión de la filial del Canal de Isabel II en el mercado brasileño.

De acuerdo con la hipótesis planteada en vísperas de la compra, Emissao iría incrementando de forma ininterrumpida su facturación en los ejercicios venideros hasta superar los 141,4 millones de dólares en 2018, tras haber cerrado el ejercicio correspondiente a 2012 con una cifra de negocio de 40,6 millones y considerar factible alcanzar los 100 millones en 2013. A la vista de lo ocurrido, fueron escenarios excesivamente optimistas.

Proyección financiera de Emissao meses antes de formalizarse la compra. Las cifras están expresadas en dólares.

Según ha podido conocer El Independiente, la empresa brasileña facturó el pasado año 31,8 millones de dólares, cifra muy alejada de los 123,5 millones que Rodríguez Sobrino expuso a los consejeros de Canal Extensia que se ingresarían en 2016. También fallaron estrepitosamente las proyecciones financieras para 2015 (34,7 millones de dólares frente a los 115,4 millones augurados) y 2014, ejercicio que se esperaba saldar con unas ventas de 107,8 millones y tan sólo se obtuvieron 41,6 millones. Las cifras de facturación están calculadas con la paridad real brasileño-dólar estadounidense que se registraba este miércoles, sin repercutir la fluctuación que ha experimentado en estos años la cotización de la moneda brasileña.

Las cifras de negocio se proyectaban sobre una premisa que ha resultado también fallida. En abril de 2013, las perspectivas de nuevos contratos de construcción y prestación de servicios a cinco años sumaban 354 millones de dólares, de los que Emissao esperaba amarrar al menos un 40% (156,6 millones de dólares) atendiendo a los proyectos presentados y asignados en los ejercicios precedentes. A ello se sumaba un contrato de operación por valor de 38 millones de dólares hasta 2039.

La cifra de negocio de Emissao el pasado año fue de 31,8 millones de dólares, muy lejos de los 123,5 previstos en 2013

Esa previsión se revisó al alza cuando la operación de compra de la compañía brasileña volvió a analizarse en la reunión que el consejo de administración de Canal Extensia celebró el 10 de octubre de 2013, apenas un mes antes de que la filial del Canal de Isabel II adquiriese el 75% del capital de Emissao tras desembolsar 21,4 millones de euros. Entonces, la expectativa de nuevos contratos se elevaba a 522 millones de dólares, con una previsión real de lograr encargos por 209 millones de dólares.

Lejos de confirmarse los cálculos, Emissao ni alcanzó la facturación prevista ni consiguió las millonarias licitaciones por las que pujaba, lo que ha supuesto un desfase entre el importante desembolso realizado -en total 36,5 millones de euros, cantidad en la que se incluye un préstamo intercompañía por 10 millones de euros y los intereses no pagados de este crédito- y la situación actual de la compañía. El Canal de Isabel II reconoce ya que la empresa brasileña vale hoy ocho millones de euros menos de lo que invirtió. Ése es el importe al que asciende el deterioro del fondo de comercio.

Fue una inversión ruinosa. Un mes después de la adquisición, Emissao figuraba en las cuentas del Canal de Isabel II con un patrimonio neto de 10.629.000 euros, lo que suponía una depreciación del 50%. En diciembre de 2014 se tasaba en tan sólo 5.380.000 euros y a finales de 2015 aparecía en el balance consolidado del grupo con una valoración negativa de 5,54 millones de euros.

Eloy Velasco, el juez que inició la instrucción del caso Lezo, no ha pasado por alto que no hubiera valoración independiente a la hora de tasar el precio de la compañía que se iba a adquirir y que se despreciara el informe de due diligence que un mes antes de cerrarse la compra había elaborado la firma de auditoría KPMG y que alertaba de la situación en la que se encontraba la compañía. Esa alerta "debió llevar a la paralización inmediata" de la operación, sostuvo el magistrado.

La compañía brasileña aspiraba a conseguir contratos por 209 millones, mucho más de lo que ha logrado amarrar

Estas dos circunstancias, junto al hecho de que el 85% del dinero se transfiriera a una cuenta en Suiza, fueron algunos de los procedimientos presuntamente anómalos que llevó al Gobierno de Cristina Cifuentes a poner el pasado verano en conocimiento de la Fiscalía General del Estado los pormenores de la operación al apreciar que la actuación de los anteriores gestores de la empresa pública podrían tener trascendencia penal. Tanto Ignacio González, presidente de la Comunidad de Madrid cuando se llevó a cabo la compra, como Edmundo Rodríguez Sobrino -considerado el 'cerebro' de la operación- permanecen en prisión incondicional desde el pasado 21 de abril acusados de la presunta comisión de delitos de organización criminal, malversación de caudales públicos, prevaricación, cohecho, blanqueo, fraude, falsificación documental y corrupción en los negocios.

En el escrito presentado el pasado 27 de junio ante el Juzgado Central de Instrucción 6 de la Audiencia Nacional por la ex directora financiera de gestión económica y financiera de Canal Isabel II Gestión SA María Fernanda Richmond pidiendo al magistrado Manuel García-Castellón que la citara a declarar, ésta mantiene que "no era preceptivo" el informe de un experto independiente para fundamental el precio de compra al no concurrir en este caso "ninguna de las situaciones de exigencia" que establece la Ley de Sociedades de Capital: "constitución o en los aumentos de

capital de las sociedades anónimas" y en las "aportaciones no dinerarias, cualquiera que sea su naturaleza". "Menos aún cuando Canal Gestión o Inassa tenían medios y personal suficiente para hacer una estimación propia de dicha valoración", defiende esta investigada, en libertad desde el pasado viernes tras rebajársele el importe de la fianza de cuatro millones a 100.000 euros y depositar el dinero.

Te puede interesar

Lo más visto