El Canal de Isabel II destinará 2,85 millones de euros para la contratación de un asesor financiero que le guíe en el proceso de venta de sus participaciones en las 12 filiales suramericanas de las que sigue siendo accionista, como decidió el consejo de administración tras estallar el caso Lezo. En este procedimiento penal, que tiene al ex presidente madrileño Ignacio González como principal imputado, la Audiencia Nacional investiga el saqueo de fondos de la empresa pública dedicada al abastecimiento de agua en la Comunidad de Madrid a través de inversiones en Latinoamérica.

El Boletín Oficial del Estado (BOE) publicó el pasado sábado el anuncio por el que el Canal de Isabel II abre el plazo de recepción de ofertas para contratar los servicios de una entidad financiera que le asesore en su plan de desinversiones fuera de España. A falta de una tasación más exhaustiva, la compañía cifra el valor de estos activos en unos 120 millones de euros y da por seguro que conseguirá plusvalías.

Invocando una razón "estrictamente política", el Gobierno de Cristina Cifuentes anunció el año pasado la venta de su negocio internacional, origen del 20 % de los ingresos del Canal de Isabel II (unos 200 millones al año). La decisión fue adoptada por el consejo de administración en marzo y ratificada por la junta general extraordinaria de accionistas en noviembre, en plena investigación judicial por la adquisición de la filial brasileña Emissao y de la compra de la sociedad holding -Interamericana de Aguas y Servicios SA (Inassa)- a través de la que el Canal desarrolla su actividad en el Cono Sur.

El proceso consume ahora una nueva etapa con la licitación del contrato de asesoramiento financiero, cuyo presupuesto máximo asciende a 2.858.625 euros (IVA incluido). Las propuestas podrán presentarse hasta las 14 horas del próximo 27 de febrero y la apertura de las mismas se ha fijado para el 23 de marzo, calculándose que la operación de venta se ejecutará en unos diez meses desde la formalización del encargo.

Según se detalla en el pliego de cláusulas administrativas que regulará el concurso, publicado en el perfil del contratante de la Comunidad de Madrid desde este martes y consultado por El Independiente, el criterio económico tendrá un peso de hasta el 70 % en la adjudicación del contrato. Los licitadores podrán obtener el 30 % restante en función del diseño que propongan para la operación (15 %), la duración del plazo de ejecución (7,5 %) y el conocimiento y capacidad de interlocución con el mercado de inversores internacionales que demuestre el equipo de trabajo propuesto (7,5 %).

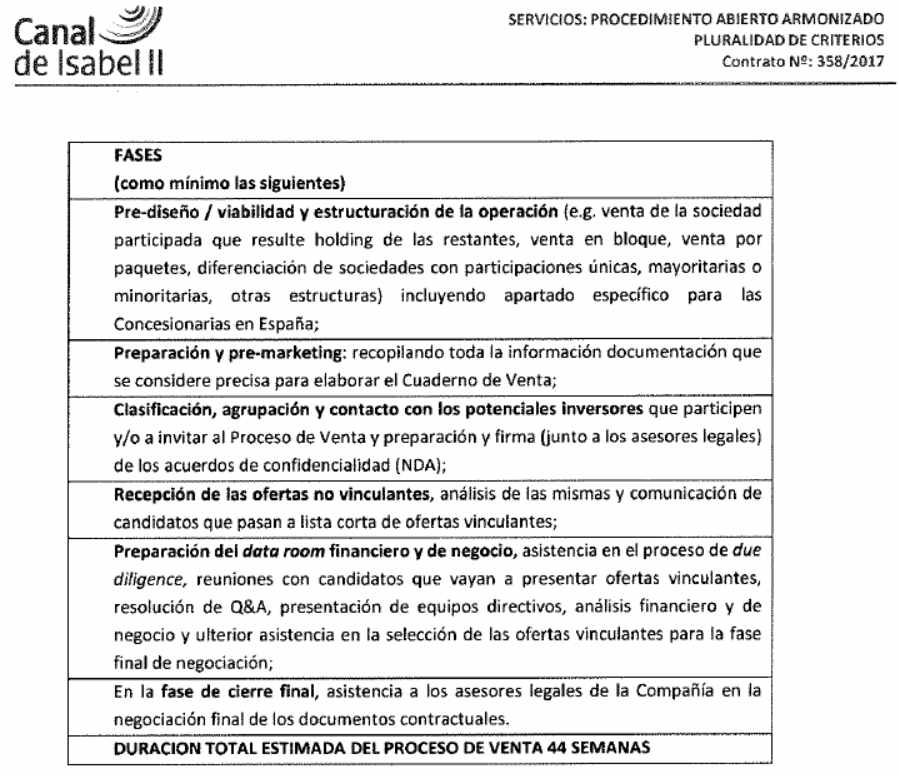

Detalle de las tareas que incluye el contrato y duración estimada del proceso de venta.

En un intento de garantizar el éxito del plan de desinversión, la dirección de la empresa pública exige que el futuro contratista acredite su "presencia local en el mercado financiero latinoamericano", debiendo contar con una filial, sucursal u oficina de representación "plenamente operativa" al menos en Brasil, Colombia y Perú.

Se trata de tres de los seis países en los que tienen su razón social las filiales del Canal de Isabel II en Suramérica. A saber: Inassa, Triple A de Barranquilla, Gestus SA, Amerika T.I. SAS y Avanzadas Soluciones de Acueducto y Alcantarillado SA (Colombia); AAA Dominicana SA (República Dominicana); Amagua CEM y AAA Ecuador Agacase SA (Ecuador); Emissao y Fontes da Serra (Brasil); Soluciones Andinas SRL (Uruguay), y Aguas de Tumbes SA (Perú).

La empresa de la Comunidad de Madrid espera ejecutar la venta de sus 12 filiales activas en el extranjero, valoradas en unos 120 millones, a principios de 2019

La presencia y conocimiento del mercado latinoamericano no es el único requisito que deberá cumplir la entidad financiera que aspire al contrato. También deberá acreditar que, en los dos últimos ejercicios económicos, registraron un volumen de negocios anual de al menos 10 millones de euros por operaciones de finanzas corporativas (corporate finance y M&A) y experiencia en la ejecución de servicios análogos en los últimos cinco años, entre ellos haber participado en alguna transacción superior a 100 millones de euros con empresas radicadas en Latinoamérica.

Igualmente, habrá debido prestar servicio de asesoramiento financiero en al menos tres operaciones de privatización o venta de sociedades participadas "con componente internacional" en Colombia, Brasil o Perú, de las que al menos una haya sido liderada por el director del proyecto que se proponga. Éste deberá exhibir una experiencia en al menos cinco casos como gerente de proyectos de valoración, privatización, adquisición, fusión o escisión a nivel internacional en los últimos años, como también deberá tener veteranía los otros cuatro miembros que formarán parte del equipo.

Dieciséis años después de su desembarco en Suramérica con la compra de Inassa, el Canal de Isabel II quiere iniciar una nueva etapa centrada exclusivamente en su territorio natural pero sin descartar en un futuro su participación en proyectos en el extranjero en calidad de consultoría o ingeniería para seguir aportando su conocimiento del sector. En opinión del consejero de Presidencia y presidente del Canal de Isabel II, "no tiene sentido" que la empresa participe como accionista en compañías ubicadas "fuera de nuestras fronteras".

El contratista tendrá que acreditar que ha ejecutado operaciones análogas de desinversión y tener oficinas en Brasil, Colombia y Perú

El encargo incluye también la elaboración de un informe preliminar en el que se analice la "viabilidad, riesgos y beneficios" de la eventual venta de las dos concesiones administrativas que tiene la empresa en España pero fuera de la Comunidad de Madrid: Cáceres y Lanzarote. "A la vista de las conclusiones de dicho informe, previa autorización al efecto del consejo de administración de Canal de Isabel II, y cumplidos los procedimientos, trámites y autorizaciones que exige la legislación autonómica", detalla el pliego de prescripciones técnicas, "dichas sociedades serían igualmente incluidas en el proceso de venta".

La cuenta atrás para la desinversión se produce mientras el Juzgado Central de Instrucción 6 de la Audiencia Nacional avanza en la investigación con la trata de determinar si anteriores gestores del Canal de Isabel II inflaron los precios de compra de compañías en el extranjero -caso de Emissao o Inassa- para desviar posteriormente fondos en su beneficio. Se trata de la causa en la que está imputado el ex presidente de la Comunidad de Madrid Ignacio González y otro casi centenar de personas.

Te puede interesar

Lo más visto