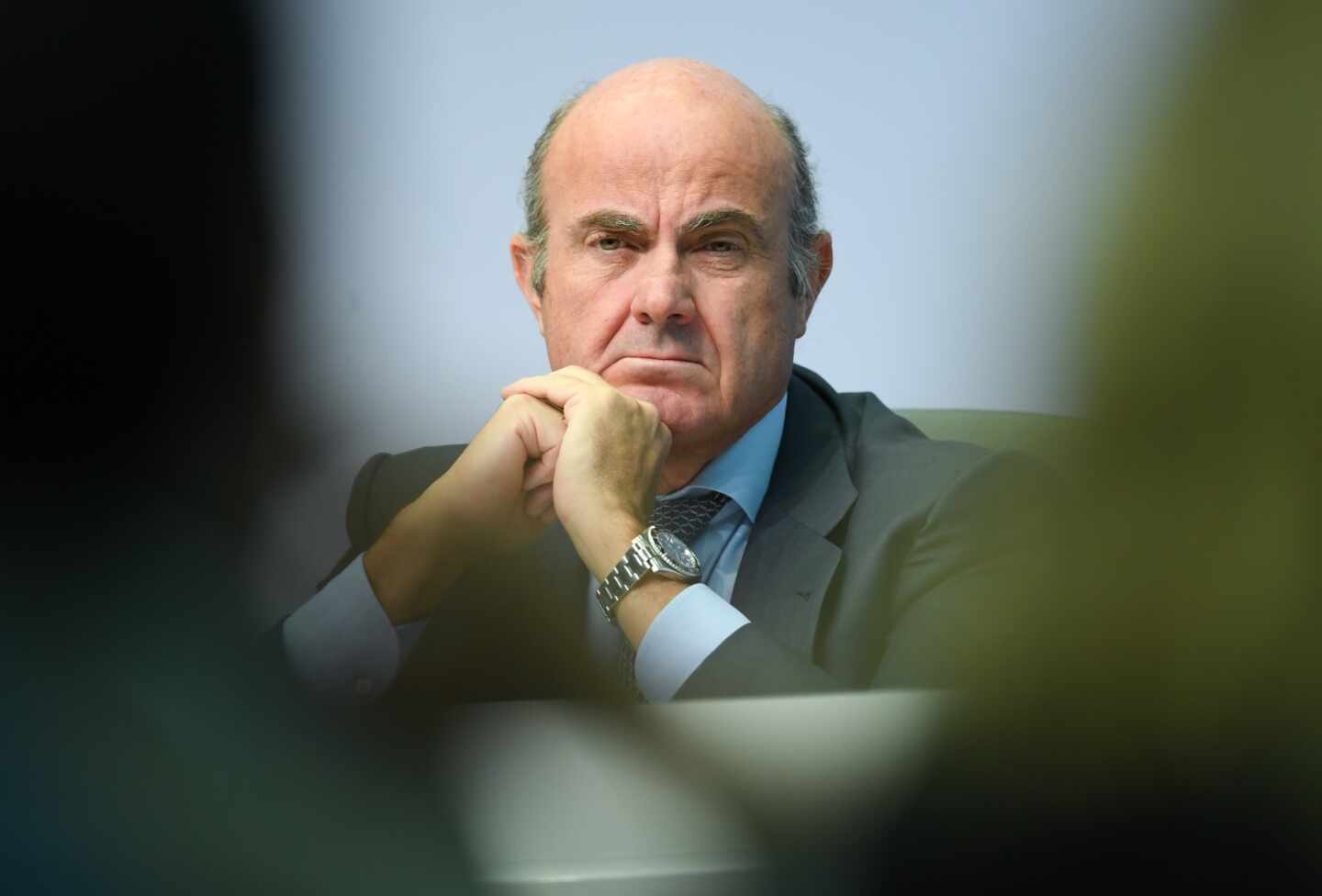

El Banco Central Europeo se reunió ‘ad hoc’ el pasado 15 de junio después de una semana de su reunión ordinaria para calmar a los mercados. El Consejo anunció la reinversión del PEPP y la creación de una herramienta para evitar la fragmentación, es decir, que la deuda de los países periféricos no se dispare. Sin embargo, el organismo monetario aún no ha discutido las características de esta herramienta, aunque el vicepresidente del BCE, Luis de Guindos, ha dejado claro que el control de la deuda no va a interferir en el objetivo principal que es la estabilidad de precios.

De Guindos ha insistido en que la herramienta antifragmentación no debe interferir en la puesta en marcha de la política monetaria expansiva. De hecho, ha asegurado que la política monetaria “tendrá más margen de actuación si funciona la herramienta” y ha añadido que más que impedir subida de tipos, lo que hace es conseguir el objetivo de estabilidad de precios: “La lucha contra la fragmentación deja las manos libres para cumplir el objetivo".

Tras esta declaración, Luis de Guindos ha matizado que de esto no se puede deducir que se vayan a subir los tipos con un ritmo más acelerado por la aplicación del mecanismo antifragmentación, sino que las decisiones sobre la normalización monetaria se irán tomando en función de la evolución de los precios. Por el momento, el BCE ha anunciado una subida de 25 puntos básicos en julio y otra en septiembre, que puede ser más elevada.

El vicepresidente ha reconocido que el objetivo es conseguir que esa inflación se sitúe en el 2%, que es el objetivo del organismo a medio plazo, pero ahora también es que la deuda de países como España o Italia, que son más vulnerables, no se dispare y que la política monetaria se transmita correctamente a estos países.

Luis de Guindos, que ha intervenido en el curso de verano de la UIMP y la Apie por videoconferencia, ha explicado que el entorno actual es diferente al de 2012, cuando el entonces presidente Mario Draghi aseguró la estabilidad del euro. En ese momento también se creó una herramienta para controlar que las primas de riesgo no se disparasen: el OMT, pero nunca se utilizó, en parte por los requisitos y por la estigmatización que suponía.

A pesar de que no han discutido cómo va a ser la nueva herramienta, De Guindos ha asegurado que no se tiene que centrar solo en la prima de riesgo y que tendrá que actuar en la fragmentación injustificada.

De Guindos pide prudencia a los bancos

Respecto a cómo van a recibir los bancos las subidas de tipos, el vicepresidente del BCE ha explicado que en el corto plazo esta subida es positiva, pero les pide prudencia: “No hay que cegarse con la subida de tipos a corto plazo, porque hay más implicaciones”. Así, ha señalado que hay que analizar la evolución de tipos con todos los pros y los contras “es muy importante que los bancos sean prudentes y tengan provisiones”.

De Guindos ha apuntado que puede haber una desaceleración económica que traerá dificultades, a pesar de la parte positiva de la subida de tipos. Las empresas y las familias estarán en un contexto de mayores dificultades y de inflación desbocada. De hecho, no solo el ciudadano tendrá menos poder adquisitivo, sino que las empresas se verán afectadas por los costes energéticos, logísticos y de materias primas, que ya empiezan a afectar a los márgenes.

"Los bancos tienen un activo que son los préstamos concedidos, muchos de ellos a tipo variable o flotante, pero también cuentan con un pasivo", ha recordado el que fuera ministro de Economía del Gobierno de España. Y la competencia entre los bancos llevará a que la remuneración del pasivo suba, puesto que ya en el ámbito de los bonos bancarios se está observando. "Si uno hace proyecciones de lo que es la evolución de los tipos, con todos los pros y contras, los primeros se matizan", ha asegurado.

De esta manera, el impacto positivo de los tipos de interés a corto plazo llegará porque los márgenes mejorarán, sobre todo en el ámbito de las hipotecas, en el caso de los bancos español.

Te puede interesar

Lo más visto