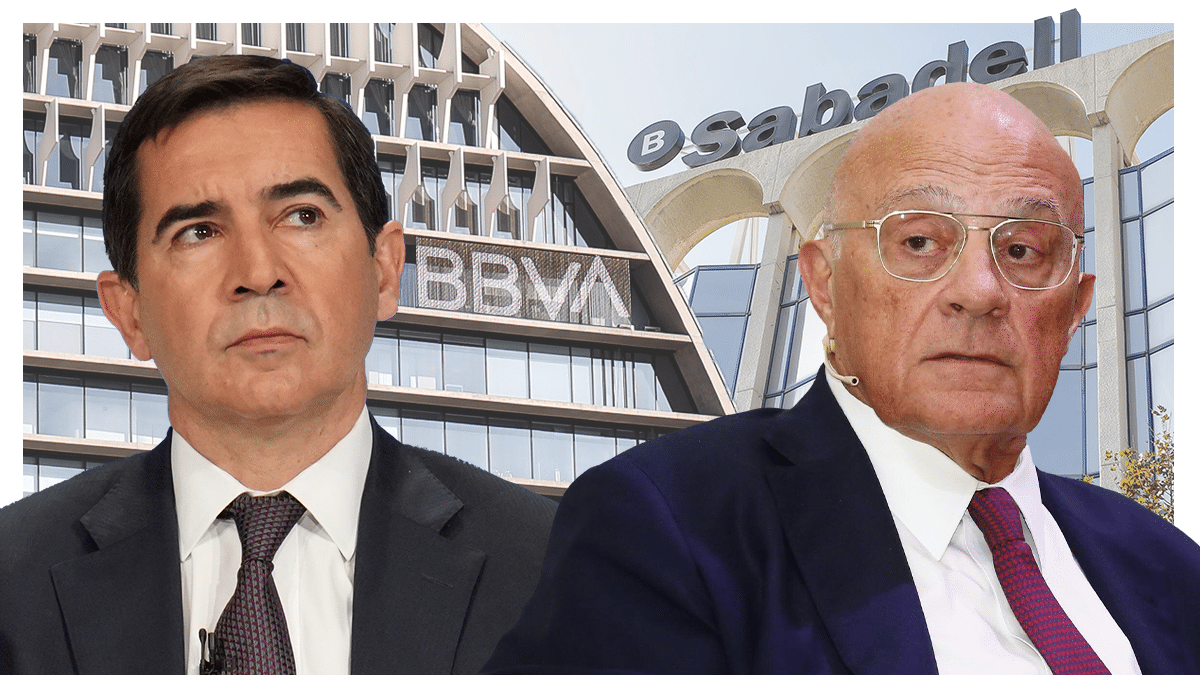

BBVA quiere hacerse con Banco Sabadell y a pesar de la negativa, ha decidido ir a por todas. La entidad presidida por Carlos Torres ha cambiado de estrategia y ha transformado su propuesta amistosa inicial en una opa hostil. La oferta presentada por BBVA mantiene los términos iniciales y no incluye ningún componente en efectivo.

Banco Sabadell comunicó este lunes su rechazo a la propuesta de fusión "no solicitada" de BBVA. El mercado esperaba una mejora de oferta, pero el banco vasco ha tomado la decisión de comprar a los accionistas los títulos sin contar con el consejo de administración.

La oferta está condicionada a obtener más de un 50,01% del capital social de Banco Sabadell, a la aprobación de la Junta General de Accionistas de BBVA y a la aprobación de la Comisión Nacional de los Mercados y la Competencia (CNMC) y la Prudential Regulation Authority de Reino Unido. El cierre de la operación se llevaría a cabo en un periodo de entre seis y ocho meses, una vez reciba las autorizaciones necesarias.

A primera hora de este jueves, BBVA comunicaba a la Comisión Nacional del Mercado de Valores su oferta a los accionistas de Banco Sabadell que calificaban de "propuesta excepcionalmente favorable". La entidad de la Vela no ha cambiado la oferta que el pasado 30 de abril presentó al Sabadell, por lo que ofrece un canje de una acción de BBVA por 4,83 acciones del banco catalán.

Esta propuesta supone una prima del 30% sobre los precios de cierre de las dos entidades del pasado 29 de abril y del 50% sobre la media ponderada de los últimos tres meses. BBVA incide en que la operación tiene impactos financieros "muy positivos gracias a sinergias relevantes y a la complementariedad y excelencia de ambas entidades". La transacción dará lugar a uno de los mejores bancos europeos, con una cuota en préstamos cercana al 22% en España. Además, los accionistas de Banco Sabadell tendrán un 16,0% de participación de la entidad resultante, beneficiándose del valor generado por la operación.

Por otro lado, BBVA se compromete a mantener su actual política de remuneración a los accionistas y su compromiso de distribuir cualquier exceso de capital por encima del 12%.

“Presentamos a los accionistas de Banco Sabadell una oferta extraordinariamente atractiva para crear una entidad con mayor escala en uno de nuestros mercados más importantes”, ha señalado Carlos Torres Vila, presidente de BBVA. “Juntos tendremos un mayor impacto positivo en los territorios en los que operamos, con una capacidad adicional de concesión de crédito de 5.000 millones de euros al año en España”.

"La operación también supone una clara generación de valor para los accionistas de BBVA", apuntan desde la entidad. Según las estimaciones del banco, esta transacción es positiva en el beneficio por acción (BPA) desde el primer año tras la posterior fusión de ambas entidades, con una mejora de alrededor del 3,5% una vez se produzcan los ahorros asociados a la misma, que se estiman en aproximadamente 850 millones de euros antes de impuestos.

Adicionalmente, el valor en libros tangible por acción aumenta en torno al 1% en la fecha de la fusión. Según el banco vasco, la operación ofrece un elevado retorno de la inversión (ROIC incremental cercano al 20% para los accionistas de BBVA). Todo ello, con un impacto limitado en el ratio de capital CET1, de aproximadamente -30 puntos básicos. BBVA mantendrá una remuneración "creciente y atractiva" para los accionistas, con su actual política, que supone repartir entre el 40% y el 50% del beneficio, combinando dividendos en efectivo y recompras, y seguirá comprometido en distribuir cualquier exceso de capital por encima del 12%.

“Todos los grupos de interés se van a ver beneficiados por esta operación”, ha afirmado el consejero delegado de BBVA, Onur Genç. “Banco Sabadell ha hecho un trabajo excelente, con un admirable progreso en los últimos años, y ahora sus accionistas se pueden sumar a una entidad con una combinación de crecimiento y rentabilidad sin igual en Europa”.

BBVA mantiene su compromiso con todos los mercados donde opera. El nuevo banco tendrá una doble sede operativa en España: una en el centro corporativo de Banco Sabadell en Sant Cugat del Vallès (Barcelona) y la otra en Ciudad BBVA, en Madrid. BBVA considera que la integración de ambas entidades incrementa además el potencial de Barcelona como un ‘hub’ europeo para startups. Se mantendrá la utilización de la marca Sabadell, de manera conjunta con la marca BBVA, en aquellos territorios o negocios en los que pueda tener un interés comercial relevante.

Tras el cierre de la operación, BBVA será la segunda entidad financiera de España, uno de los mercados más relevantes del Grupo y con buenas perspectivas a futuro. Con datos a cierre de 2023, la entidad resultante alcanza una inversión crediticia de 265.000 millones de euros y una cuota de mercado en préstamos cercana al 22% en el mercado español (13,8% BBVA y 8,1% Banco Sabadell).

"Son dos bancos muy complementarios, tanto por su diversificación geográfica como por sus fortalezas en los segmentos de clientes", aseguran desde la entidad. En España, Banco Sabadell es un líder en pymes, con una cuota del 12,7%, versus un 11,5% de BBVA; mientras que BBVA es más fuerte en banca minorista, con una cuota del 14,7%, frente al 6,3% de Banco Sabadell.

Sobre la plantilla, BBVA explica que los empleados podrán aprovechar nuevas oportunidades profesionales para crecer en una entidad global. "Una de las prioridades de BBVA en la integración es preservar el mejor talento de ambas entidades", señalan desde BBVA. Todas las decisiones para integrar ambas plantillas se guiarán por principios de competencia profesional y mérito, sin adoptar medidas traumáticas y con todas las garantías. Además, BBVA prevé que la integración tecnológica llevará entre 12 y 18 meses.

JP Morgan SE, UBS Europe SE, Rothschild & Co, Garrigues y DWP asesoran a BBVA en la operación.

Te puede interesar

2 Comentarios

Normas ›Comentarios cerrados para este artículo.

Lo más visto

hace 1 año

Más que el vendedor, lo dirá el mercado. Si el precio de la acción del Sabadell sube muy por encima del ofertado, BBVA tendrá que replantear la estrategia, ya que los inversores accionistas tanto institucionales como minoritarios, no venderían/canjearían su participación si esta es mayor a la del precio/canje de de la oferta

hace 1 año

BBVA otra vez será rechazado, si quieres comprar tienes que pagar lo que la otra parte quiere, o búscate otro banco, y el que compra no es el que dice cuanto vale lo que quieres comprar, eso lo dice el vendedor